Максимальная выплата по КАСКО в 2020 году

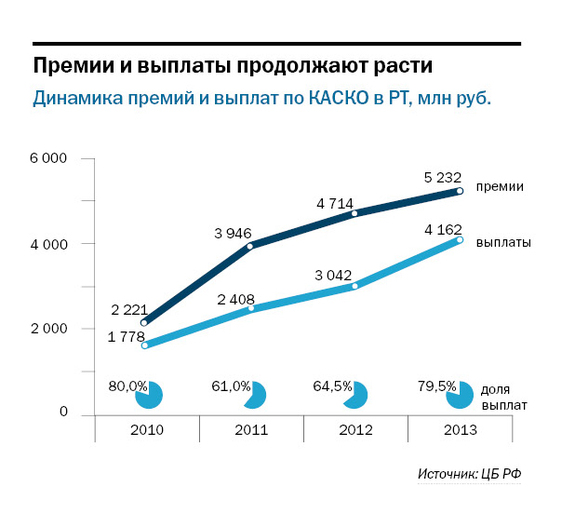

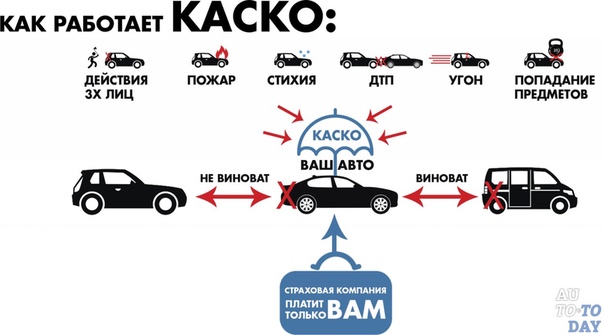

Многие владельцы транспортных средств вместе с приобретением полиса обязательного страхования (ОСАГО) также покупают полиса КАСКО.

Это – добровольный вид страхования, который защищает транспортное средство от различных рисков (угон, повреждение и т.д.).

Если сфера страхования ОСАГО получила четкое законодательное регулирование, то вопросы, связанные с КАСКО, в основном регулируются договором, заключенными между страхователем и страховой компанией.

При этом каждая страховая компания устанавливает свои условия страхования, в том числе и размер максимальной выплаты?

А что такое максимальная сумма выплаты по КАСКО, от чего зависит данный показатель и как он складывается?

От чего зависит

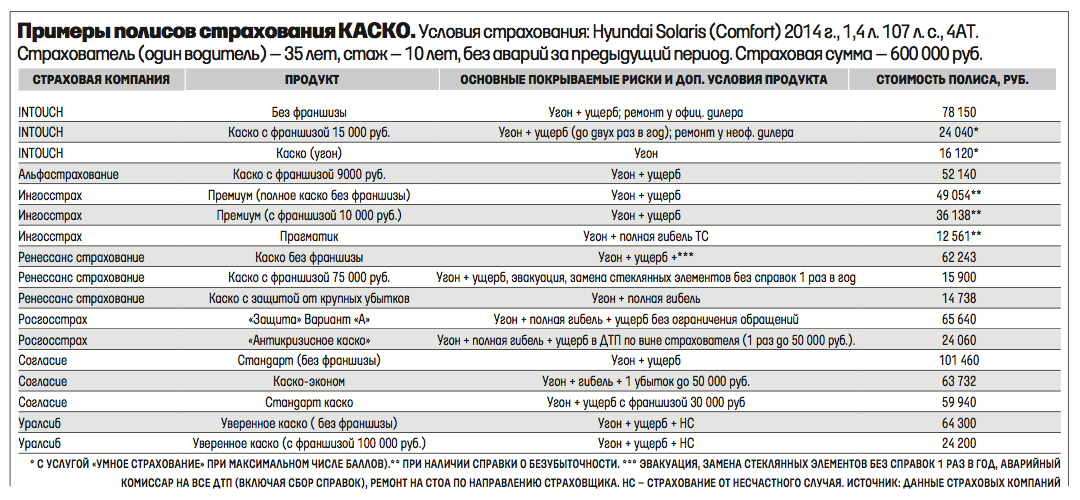

Каждая страховая компания предлагает своим клиентам сразу несколько вариантов страхования КАСКО, которые отличаются друг от друга не только условиями, но и стоимостью.

Каждый клиент может выбрать наиболее удобный для себя вариант. Но прежде чем остановить свой выбор на той или иной программе кредитования, необходимо обратить особое внимание на следующие условия:

- список страховых случаев;

- максимальная сумма страхового возмещения;

- сроки предъявления заявления о получении страховой выплаты;

- порядок и правила осуществления выплат.

Из указанных показателей особое значение имеет именно максимальная сумма выплат по КАСКО. Это – та денежная сумма, на получение которой может рассчитывать собственник транспортного средства. Она указывается в договоре страхования.

Даже если ущерб, нанесенный автомобилю, превышает указанную в договоре страхования сумму максимальной выплаты, страхователь моет получить лишь максимальную сумму.

Максимальная сумма страховой выплаты зависит от условий страхования и программы, которую выбрал страхователь.

При этом необходимо знать о том, что по условиям некоторых программ страхования собственник транспортного средства может получить страховое возмещение только при возникновении конкретных страховых случаев, которые прописаны в договоре.

Например, если автомобиль был застрахован только от угона, то другие виды ущерба страховка не покрывает.

Если ему был нанесен вред из-за ДТП, то собственник не получит страховое возмещение, а возможность получения суммы страховой выплаты возникает исключительно при угоне машины. На данный факт необходимо обратить особое внимание.

Чем больше страховых случаев покрывает полиса КАСКО, тем выше его стоимость. Соответственно, тем больше собственник должен платить страховой компании. Но в этом случае увеличивается сумма страхового возмещения.

Соответственно, прежде чем заключить договор страхования КАСКО, необходимо обратить внимание на размер максимальной выплаты при возникновении страхового случая.

Каким законом регулируется

Действующее законодательство тщательно регулирует правоотношения, возникающие между субъектами при заключении договора страхования.

Конечно, сфера страхования ОСАГО получила более тщательное законодательное регулирование по сравнению со страхованием КАСКО, так как ОСАГО является обязательным видом страхования.

Соответственно, законодательством устанавливаются все обязательные условия страхования, а также тарифы приобретения полиса ОСАГО. То же самое невозможно утверждать о страховании КАСКО.

Но даже в этом случае данная сфера страхования также получила свое законодательное регулирование.

В частности, правоотношения, связанные с заключением договора страхования КАСКО, получили свое регулирование в следующих законодательных актах:

Кроме указанных законодательных актов правоотношения, возникающие между собственником транспортного средства и страховой компанией, регулируются внутренними нормативными актами страховщика.

В частности, каждая страховая компания разрабатывает свои правила и порядок предоставления услуг по страхованию КАСКО. Клиент может ознакомиться с ними, посетив сайт компании.

Но действующее законодательство гласит, что страховая компания должна также ознакомить клиента с правилами и условиями страхования КАСКО до заключения соответствующего договора.

Законодательство не предусматривает также размера максимальной страховой выплаты: в каждой страховой компании установлена конкретная сумма. Клиент также должен быть с ней ознакомлен до заключения договора страхования.

Чтобы узнать сумму максимальной страховой выплаты, которая установлена в конкретной страховой компании, необходимо сперва указать те условия, по которым собственник транспортного средства намерен оформить полиса КАСКО.

Также необходимо указать модель и марку транспортного средства, год его выпуска и данные водителя. Только после этого сотрудник сможет четко указать сумму максимальной выплаты.

Если все условия предоставления услуги устраивают собственника транспортного средства, можно перейти к заключению договора страхования.

Как получить максимальную выплату по КАСКО

Многих владельцев транспортных средств интересует вопрос о том, как можно получить максимальную выплату по КАСКО. Но в первую очередь необходимо знать о том, что все страховые компании выплачивают данную сумму очень редко.

Но в первую очередь необходимо знать о том, что все страховые компании выплачивают данную сумму очень редко.

В основном она выплачивается в тех случаях, когда автомобилю был нанесен огромный ущерб или он не подлежит восстановлению или ремонту.

Максимальную сумму выплаты по КАСКО также можно получить в тех случаях, когда автомобиль был угнан. Конечно, в этом случае страховая компания оплачивает рыночную стоимость угнанного транспортного средства.

Даже в подобных ситуациях многие страховые компании не выплачивают максимальную сумму, предусмотренную в договоре страхования.

Подобный подход в первую очередь обусловлен тем, что страховые компании рассчитывают амортизацию транспортного средства и оценивают его значительно ниже.

На практике бывают случаи, когда стоимость угнанного транспортного средства, оцененная подобным способом, меньше указанной в договоре максимальной суммы выплаты.

А как получить максимальную сумму выплаты в подобной ситуации? В первую очередь, можно попробовать урегулировать спор мирным путем. Для этого можно прибегнуть к помощи независимого эксперта.

Для этого можно прибегнуть к помощи независимого эксперта.

В частности, на сегодняшний день многие специализированные компании предлагают гражданам услуги по оценке нанесенного транспортному средству вреда.

Владелец транспортного средства может заключить соответствующий договор об оказании оценочных услуг с подобной организацией и получить экспертное заключение.

Если сумма, указанная в экспертном заключении, будет значительно выше той, которую предложила страховая компания, то в этом случае данное заключение может быть предъявлено в страховую компанию.

Вместе с заключением можно также предъявить другие документы, которые свидетельствуют о более большой сумме страхового возмещения.

Если мирным путем добиться выплаты максимальной суммы страхового возмещения не удалось, можно предъявить исковое заявление в суд и добиться принятия соответствующего судебного решения.

Конечно, на практике судебные разбирательства подобного рода затягиваются как минимум на 3-6 месяцев (иногда даже больше), но если страхователь прав, суд удовлетворит его требования, а страховая компания должна будет выплатить максимальную сумму страхового возмещения.

Получение страховки после ДТП

Многие собственники транспортных средств приобретают не только полис ОСАГО, но и КАСКО.

Это обусловлено тем, что наличие полиса КАСКО дает возможность получить страховое возмещение даже в том случае, если водитель является виновником ДТП (конечно, если подобное условие прописано в договоре страхования).

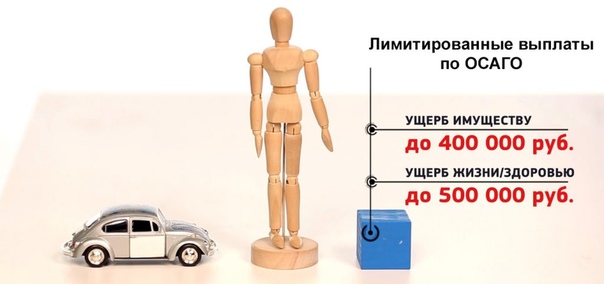

На практике бывают также случаи, когда сумма причиненного вреда превышает размер максимальной выплаты по полису ОСАГО. В этом случае также собственник транспортного средства может получить компенсацию по полису КАСКО.

О возможности получения максимальной выплаты по полису КАСКО при ДТП можно говорить в тех случаях, когда:

- транспортное средство стало непригодным для эксплуатации и не подлежит ремонту;

- автомобилю был причинен такой вред, при котором требуется проведение обширных ремонтных работ.

Если произошло ДТП, то в этом случае необходимо вызвать инспектора ГАИ, который составит протокол о происшествии.

Это – обязательное требование всех страховых компаний, которые откажутся произвести выплату максимальной суммы страхового возмещения без наличия данного документа.

Кроме этого необходимо собрать также другие документы и предъявить заявление о получении страхового возмещения. Страховая компания выплачивает страховое возмещение только при предъявлении заявления.

При этом данная бумага вместе со всеми необходимыми документами должна быть предъявлена в сроки, которые предусмотрены в договоре страхования. Это – обязательное требование.

Если страхователь предъявит документы позже указанного срока, он может лишиться возможности получения страхового возмещения.

Как правило, вместе с заявлением необходимо предъявить следующие документы:

- копию паспорта заявителя;

- свидетельство собственности транспортного средства;

- полис страхования;

- протокол о ДТП;

- другие документы, которые доказывают размер причиненного ущерба.

После принятия заявления страховая компания должна рассмотреть его и ответить страхователю в течение срока, указанного в договоре страхования.

Если указанная страховой компанией сумма выплаты не соответствует ожиданиям страхователя, он может с нею не согласиться.

В этом случае можно прибегнуть к помощи эксперта и получить независимую оценку причиненного вреда. Если страховая компания не согласится решить вопрос мирным путем, можно предъявить исковое заявление в суд.

Но при составлении искового заявления необходимо помнить о том, что это – процессуальный документ, который должен соответствовать определенным законодательным требованиям.

В частности, в тексте иска должна содержаться следующая информация:

- данные сторон судебного разбирательства;

- наименование суда, в который предъявляется иск;

- исковые требования;

- факты, на которых основываются данные требования;

- ссылка на соответствующие нормативные акты.

Если исковое заявление было составлено в соответствии со всеми законодательными требованиями, суд примет его на рассмотрение и назначит судебное заседание.

Что делать, если ущерб больше

На практике бывают случаи, когда фактическая сумма ущерба, который был нанесен транспортному средству, превышает максимальную сумму страховой выплаты, указанную в тексте договора.

В подобной ситуации многие владельцы транспортных средств задаются вопросом о том, что можно сделать.

На самом деле сделать ничего невозможно. В этом случае страхователь получит максимальную сумму выплаты, а остальную часть расходов по ремонту машины он должен нести сам.

Но если ущерб был нанесен из-за ДТП или неправомерных действий других граждан, то владелец транспортного средства может предъявить исковое заявление и потребовать возмещение понесенных им убытков.

Из вышеуказанного можно сделать вывод о том, что если в договоре страхования КАСКО предусматривается максимальная сумма страховых выплат, страхователь не может рассчитывать на получение более большой суммы денег даже если нанесенный его транспортному средству ущерб значительно превышает указанную сумму.

Видео: Как получить от страховой ВСЮ выплату по ДТП?

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Выплаты по КАСКО, возмещение ущерба по КАСКО

Чтобы получить причитающиеся при наступлении страхового случая выплаты по КАСКО, необходимо соблюсти определённый порядок действий. Вот их перечень:

Вот их перечень:

- убедитесь, что у вас в наличии есть все необходимые документы из ГИБДД о произошедшем ДТП, а именно: справка о ДТП, постановление по делу об административном правонарушении, копия протокола, если в ГИБДД их выдали. В случае если вы передали оригиналы документов в свою страховую компанию, обязательно убедитесь, что у вас на руках есть их копии.

- Получите у своего страхователя копию документа, где по результатам калькуляции определена величина ущерба и / или сумма выплаты по КАСКО. Это может быть акт о страховой выплате, калькуляция стоимости ремонта или решение об урегулировании убытка или другой документ.

- Непременно получите свой экземпляр договора оказания услуг по оценке стоимости ремонта, который оформляется строго в соответствии с требованиями нормативных документов.

- Пригласите оценщика, согласовав с ним дату и время осмотра автомобиля, повреждённого в ДТП. Страховая компания непременно должна быть уведомлена о проведении осмотра.

Максимальная выплата страхового возмещения по КАСКО

Выплаты по КАСКО при ДТП могут быть довольно существенными и часто намного выше, чем по ОСАГО. Добровольное страхование автомобиля намного надёжнее защищает его владельца от непредвиденных расходов, чем обязательное. Страховое возмещение ущерба по КАСКО определяется в результате экспертной оценки и других, обязательных для проведения процедур.

Компания, где был приобретён полис, несёт ответственность перед своим клиентом строго в пределах суммы, определённой заключенным договором. Максимальная выплата страхового возмещения по КАСКО не определена. Она устанавливается в случае:

- полной гибели транспортного средства;

- его утраты при угоне;

- также утраты автомобиля при разбое, в результате противоправных действий третьих лиц, мошеннических действиях.

Страховые выплаты по КАСКО и ОСАГО обычно довольно сильно отличаются. Объясняется это многими факторами, в том числе количеством услуг, предусмотренных при заключении договора на добровольном основании.

Если у вас есть вопрос о том, как получить выплату по КАСКО, то просто позвоните страховому брокеру «Вершина» или напишите на e-mail, и компетентные профессиональные специалисты ответят вам так скоро, как это возможно.

Полезная информация

Виды и условия франшизы по КАСКО. Кому выгодно пользоваться франшизой Каско. Как установить граничную суммуподробнее

все статьи

Вопросы по страхованию жизни и здоровья | Вопросы

Страховая сумма

определенная Договором по соглашению Страхователя и Страховщика денежная

сумма, исходя из которой устанавливается размер страховой премии (страховых взносов) и размер страховой выплаты при наступлении страхового случая.

Страховая премия (взносы)

плата за страхование, которую Страхователь обязан уплатить Страховщику в порядке и в сроки, которые установлены Договором.

Франшиза

предусмотренная условиями Договора страхования часть убытков, не подлежащая возмещению Страховщиком.

Лимит ответственности

установленный Договором максимальный размер страховой выплаты.

Страхователь

юридическое или дееспособное физическое лицо, заключившее со Страховщиком Договор страхования

Выгодоприобретатель

физическое или юридическое лицо, назначенное Страхователем для получения страховой выплаты по Договору или являющийся таковым в силу закона

Страховой риск

предполагаемое событие, на случай наступления которого проводится страхование.

Событие, рассматриваемое в качестве страхового риска, должно обладать признаками вероятности и случайности его наступления.

Страховая выплата

денежная сумма, которая определена в порядке, установленном Договором страхования, и выплачивается Страховщиком Страхователю, Застрахованному лицу, Выгодоприобретателю при наступлении страхового случая.

Страховой продукт

сформированный набор условий страхования (включая тарифные условия), а также дополнительных услуг, предоставляемых клиентам

минимальная выплата клиенту-физлицу в 2020 г. составила 129 р., максимальная — свыше 20 млн р.

Так, в частности, клиенту, заключившему договор ещё в 2007 г., была установлена II группа инвалидности вследствие серьёзного заболевания. К этому моменту свою задолженность перед банком, являвшимся выгодоприобретателем №1 по договору, клиент уже погасил. Застрахованному было выплачено $319 тыс., сообщает пресс-служба «Росгосстраха».По другому договору комплексного ипотечного страхования, действующему с ноября 2019 г., была зарегистрирована смерть застрахованного в результате несчастного случая. Произведена выплата 20,4 млн р. — в размере остатка неисполненных обязательств банку, являющемуся выгодоприобретателем №1, а также наследникам застрахованного лица.

1,6 млн р. «Росгосстрах» выплатил жене и дочери скончавшегося от последствий коронавирусной инфекции врача из Москвы (врач был защищён по программе страхования заёмщиков при оформлении кредитов).

За 11 месяцев 2020 г. выплаты «Росгосстраха» по договорам добровольного автострахования составили более 6,1 млрд р. Эта сумма включает как прямые денежные выплаты страхового возмещения автомобилистам, так и средства, которые были выплачены станциям техобслуживания за проведенный ремонт застрахованных машин.

Самая крупная выплата составила почти 11,2 млн р. — за не подлежащий восстановлению после аварии в Краснодарском крае автомобиль Mercedes-Benz AMG GLE 2018 г. выпуска. Самый дорогостоящий ремонт — более 9,9 млн р. — страховщик оплатил клиенту в Санкт-Петербурге за получивший повреждения при столкновении с бордюром и дорожным знаком Rolls-Royce Wraith 2018 г. выпуска.

Самой выгодной покупкой для страхователя стал полугодовой полис каско для автомобиля Renault Kangoo из Костромской области. За «коробочный» продукт страхования своей машины 2012 г. выпуска мужчина заплатил всего 2450 р. Через несколько месяцев он попал в аварию, после которой, по заключениям экспертов, автомобиль восстановлению не подлежал. И «Росгосстрах» выплатил клиенту 480 тыс. р. — в 196 раз больше, чем тот заплатил за полис.

За «коробочный» продукт страхования своей машины 2012 г. выпуска мужчина заплатил всего 2450 р. Через несколько месяцев он попал в аварию, после которой, по заключениям экспертов, автомобиль восстановлению не подлежал. И «Росгосстрах» выплатил клиенту 480 тыс. р. — в 196 раз больше, чем тот заплатил за полис.

Владельцам квартир, дач и домов за 11 месяцев 2020 г. «Росгосстрах» выплатил почти 1,9 млрд р. Самое большое возмещение, 9,9 млн р., было выплачено клиенту из Орехово-Зуевского района Подмосковья, застраховавшему в компании свой двухэтажный брусовый дом, который сгорел минувшим летом из-за короткого замыкания в электропроводке. Максимальное возмещение по безосмотровому «коробочному» полису составило более 719 тыс. р.

Самая маленькая выплата по договору страхования недвижимости и имущества физлиц в 2020 г. составила 129 р. Это возмещение за 2 рейки сайдинга площадью 0,27 кв. м, которые снесло сильным ветром. Самое маленькое возмещение по договору каско составило 400 р. — «Росгосстрах» оплатил полировку поцарапанной двери автомобиля.

ПАО СК «Росгосстрах» входит в группу банка «Открытие». На территории Российской Федерации действуют 1639 представительств «Росгосстраха». В компании работает около 50 тыс. сотрудников и страховых агентов.

Страховой полис Каско классика. Какие риски покрывает страховка?

Какие документы нужны для оформления полиса каско?

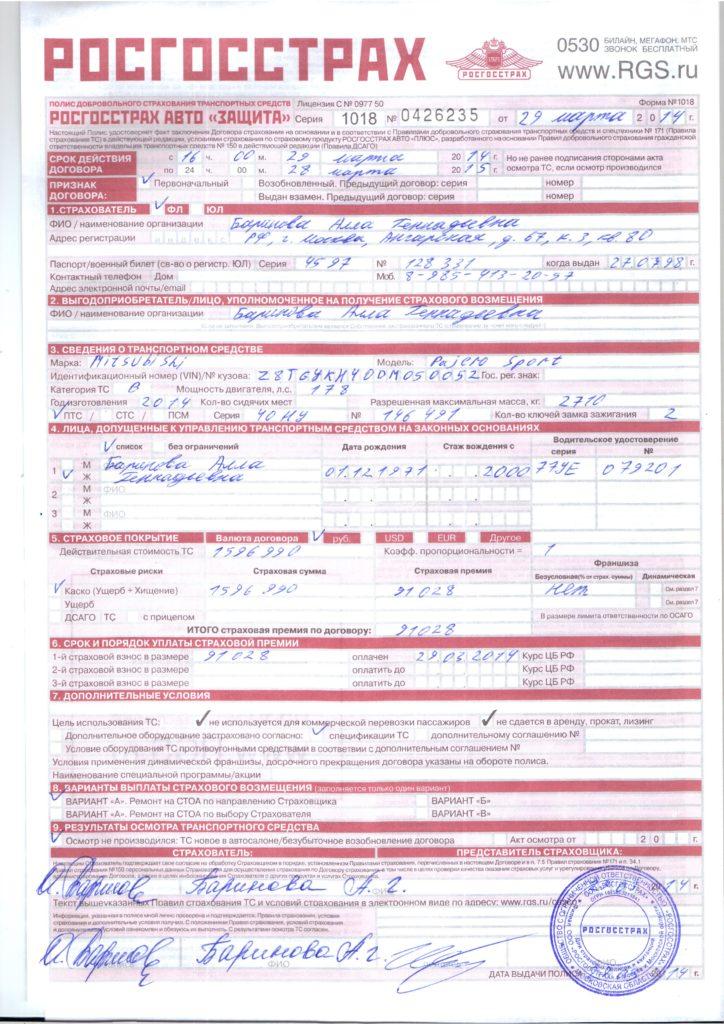

Для оформления полиса каско необходимо предоставить оригиналы или копии следующих документов:

- ПТС

- Свидетельство о регистрации ТС (в случае, если ТС стоит на учете в государственных регистрационных органах)

- Паспорт Страхователя

- Паспорт Собственника ТС

- Документ, подтверждающий право владения ТС в случае, если Страхователь не является собственником (например, генеральная доверенность или договор аренды)

- Водительское удостоверение Страхователя (в случае, если Страхователь допущен к управлению ТС)

- Водительские удостоверения лиц допущенных к управлению ТС

Для всех лиц, допущенных к управлению ТС, необходимо предоставить следующие данные: Ф. И.О., дата рождения, номер водительского удостоверения, дата (или год) начала стажа вождения (может не совпадать с датой выдачи водительского удостоверения).

И.О., дата рождения, номер водительского удостоверения, дата (или год) начала стажа вождения (может не совпадать с датой выдачи водительского удостоверения).

В некоторых случаях могут потребоваться дополнительные документы: документ, подтверждающий стоимость ТС, кредитный договор, договор залога.

На какой территории действует полис каско?

Полис каско действует на всей территории РФ, а также на территории Европы, стран СНГ, Турции, Китая и Монголии, за исключением территорий Украины, Грузии, Абхазии и Южной Осетии.

Мой автомобиль застрахован в ВСК по ОСАГО. Планирую оформить полис каско. Могу ли я рассчитывать на скидку?

Полис ОСАГО не является основанием для получения скидки по каско. Но отдельные категории граждан могут приобрести полис каско со скидкой 5% (участники ВОВ, сотрудники министерств и ведомств, Сбербанка России).

Можно ли рассчитывать на получение скидки по каско, если на автомобиле установлена сигнализация определенного типа?

Клиенты ВСК, в автомобилях которых установлены определенные спутниковые системы, могут рассчитывать на скидку (размер скидки зависит от типа используемой системы).

Я не совершил ни одной аварии за год. Предусмотрены ли для этого случая скидки?

Да. Скидки за безаварийную езду предусмотрены, уточнить детали вы можете в офисах ВСК.

Какие документы необходимы для расторжения полиса каско?

Для расторжения полиса каско необходимо предоставить в офис следующие документы:

- Оригинал полиса

- Оригинал квитанции об оплате полиса

- Реквизиты счета для получения средств

Информация о cтраховых случах КАСКО в компании «Країна»

КАСКО не является обязательным видом страхования по действующему законодательству Украины. Но, как показывает практика, многие владельцы транспортных средств предпочитают приобретать полис, чтобы избежать непредвиденных расходов. Благодаря наличию КАСКО водитель может покрыть множество рисков, в т. ч. и связанных с угоном транспортного средства.

Страховой случай КАСКО: их список, условия выплаты

Страховой случай – это событие, при наступлении которого страховая компания обязана осуществить денежную выплату по договору. Страховой случай по договору КАСКО наступает тогда, когда что-то случается с застрахованным автомобилем, а причина такого случая зафиксирована в договоре страхования. Если такого риска не указано в соглашении, то и случай не может считаться страховым.

Страховой случай по договору КАСКО наступает тогда, когда что-то случается с застрахованным автомобилем, а причина такого случая зафиксирована в договоре страхования. Если такого риска не указано в соглашении, то и случай не может считаться страховым.

В 2019 году объем страхования КАСКО в Украине вырос на 25% по сравнению с 2018 годом. Это говорит о востребованности услуги и косвенно связано с множеством факторов, среди которых:

- состояние дорог

- растущее количество угонов;

- увеличение количества дорожно-транспортных происшествий на дорогах Украины.

Важной особенностью страхования КАСКО является то, что этот вид страхования не регулируется законодательно, а потому содержание договора может существенно разниться у различных страховых компаний.

То есть нельзя однозначно утверждать, от каких рисков страхует себя автомобилист.

Страхование автомобиля по договору КАСКО можно разделить на два типа:

- Полное КАСКО – предусматривает максимальное покрытия от всех рисков, предусмотренных правилами страховой компании.

- Частичное КАСКО – в договоре страхования указывается ограниченный список тех случаев, при наступлении которых автомобилист сможет получить компенсацию.

Конечно, для автовладельца выгоднее, когда в договоре представлен полный список случаев. Это гарантирует водителю спокойствие и полную защищенность. Но конечно такой полис будет стоить дороже, чем полис частичного страхования.

Какой страховой случай КАСКО может быть указан в полисе. Правилами страхования СК “Країна” предусмотрено покрытие по таким рискам:

- ДТП – подразумевает столкновение с другим участником дорожного движения, недвижимыми объектами, наезд на движимые или недвижимые объекты, повреждения от удара другими объектами, в том числе во время стоянки или остановки;

- незаконное завладение – а проще угон;

- противоправные действия третьих лиц – повреждения или уничтожения (в т.ч. поджег) автомобиля, кража отдельных частей авто, умышленное или по неосторожности;

- другие случайные события – широкий список непредвиденных событий, как например, пожар, взрыв, стихийное бедствие или природные явления, как удар молнии, выброс камней из под колес других автомобилей, столкновения с животными.

В компании “Країна” есть несколько самых распространённых, комплексных программ, позволяющих оптимально защитить себя и свой автомобиль от рисков. Выплата по КАСКО осуществляется при наступлении страхового случая, который предусмотрен полисом. Если же такого риска не предусмотрено договором, то, к сожалению, выплата произведена не будет.

Оформление страхового случая КАСКО

Оформление страхового случая, в компании «Країна» состоит из таких этапов:

- Оперативно сообщить о наступлении события представителям страховой компании. Круглосуточный колл-центр СК Краина не только зафиксирует Ваше сообщение, но и поможет в оформлении события должным образом. В первую очередь наш оператор уточнит, есть ли пострадавшие и вызовет при необходимости неотложную помощь на место события. Сразу после, наш специалист по Вашему описанию определит, нужны ли на месте события компетентные органы/аварийный комиссар и будет ли страховая компания запрашивать документы от них для выплаты страхового возмещения.

Мы напомним Вам, с какими документами ждем Вас для подачи заявления, а также адрес и время работы ближайшего офиса СК “Країна”.

Мы напомним Вам, с какими документами ждем Вас для подачи заявления, а также адрес и время работы ближайшего офиса СК “Країна”. - Позвонить в полицию. Если ущерб незначительный, Вы всегда можете проконсультироваться о необходимости фиксировать события представителями полиции в нашем Колл-центре. Наш сотрудник помнит весь перечень ситуаций, когда страховая компания не просит документы Полиции.

- Подать в страховую компанию заявление. Мы ждем вас в ближайшем удобном для Вас офисе в течении трех рабочих дней для заполнения заявления о страховом событии.

- Автомобиль, который был поврежден, предоставить для осмотра представителю страховщика. Если произошел угон автомобиля, то в страховую компанию на хранение передаются ключи от ТС и оригинал свидетельства о регистрации автомобиля.

Важно: до момента осмотра и фиксации повреждений представителями страховой компании, автомобилист не имеет права самостоятельно проводить ремонтные работы, иначе страховщик не сможет понять были ли те повреждения, о которых заявил страхователь. Ремонтные работы всегда нужно согласовывать со страховой компанией. Получение страховой выплаты

Ремонтные работы всегда нужно согласовывать со страховой компанией. Получение страховой выплаты

Рассмотрение страхового случая

Для принятия страхового события на рассмотрение в СК «Країна» нужно будет предоставить такие документы:

- Договор страхования (необходим оригинал документа, а не копия).

- Свидетельство о регистрации транспортного средства.

- Водительское удостоверение водителя, который был за рулем в момент события.

- Заявление о событии с описанием обстоятельств.

- Документы, подтверждающие наступление страхового случая КАСКО – это может быть справка из полиции, справка о фиксации дорожно-транспортного происшествия, справка от пожарной службы, метеорологической службы и т.д.

В зависимости от обстоятельств происшествия страховщик имеет право запросить у страхователя либо самостоятельно в компетентных органах другие документы, объясняющие причины и обстоятельства страхового события.

Получение страховой выплаты

Обычно срок выплаты составляет до 15 дней с момента, как получено заявление от страхователя. По мелким повреждениям и событиям, которые не требуют дополнительных сведений об обстоятельствах, как например, разбитое стекло, срок выплаты возмещения – до 5 рабочих дней.

Страховщик имеет право продлить срок урегулирования до выяснения обстоятельств дела, до получения всех подтверждающих документов. В таком случае выплата осуществляется в течение 5-15 рабочих дней с момента получения последнего документа.

Отказ по выплате возможен в случаях, когда:

- доказан злой умысел самого страхователя;

- нет подтверждающих документов относительно наступления страхового случая;

- субъект не предупредил страховщика о наступлении события в установленный для этого срок;

- водитель в момент ДТП был в состоянии алкогольного/наркотического опьянения.

Страховая компания «Країна» осуществляет комплексное страхование юридических и физических лиц, в т. ч. и по направлению КАСКО. Есть комплексные программы страхования транспортных средств, позволяющие защитить от всевозможных рисков их владельцев.

ч. и по направлению КАСКО. Есть комплексные программы страхования транспортных средств, позволяющие защитить от всевозможных рисков их владельцев.

Рассчитать КАСКО

Что такое мини каско — Наш страховой Дом

Впервые мини каско появилось в 2006 году, ее предложила страховая компания АСК. Она предполагала страхование только от ущерба при ДТП, тогда как угон, хищение и ущерб от стихийных бедствий не входили в перечень страховых рисков. Сегодня подобные программы предлагает большинство страховщиков. У их предложения общая особенность — страховка распространяется только на ДТП, а не на другие риски.

Особенности автострахования

Мини каско — программа бюджетного автострахования по сниженной стоимости за счет максимального сокращения пакета услуг. В отличие от стандартных вариантов, ее действие распространяется только на повреждения при столкновениях, другие риски в перечень не входят. Сумма компенсации также ограничивается, при этом некоторые страховщики учитывают износ автомобиля. К примеру, если машина была застрахована три года назад и ее износ оценен в 30 %, то после крупной аварии владелец получит только 70 % от установленной суммы компенсации. У таких предложений есть еще ряд особенностей:

К примеру, если машина была застрахована три года назад и ее износ оценен в 30 %, то после крупной аварии владелец получит только 70 % от установленной суммы компенсации. У таких предложений есть еще ряд особенностей:

- Возможно страхование только некоторых элементов машины (кузова и остекления, например). Если же при аварии, к примеру, повреждена подвеска, ее ремонт не покрывается за счет выплаты по полису.

- В некоторых случаях предусматривается выплата только при невиновности водителя. Такие программы напоминают расширенное ОСАГО, но организации самостоятельно договариваются между собой.

- Ряд компаний компенсирует расходы на эвакуатор после столкновения. Но такой бонус не является обязательным, он зависит от конкретного договора.

- Сокращенный лимит возмещения ущерба. Даже при полном уничтожении машины страховщик выплачивает не его полную стоимость, а максимальную сумму, прописанную в договоре.

Кому выгодны такие предложения?

Страхование с урезанным перечнем услуг и уменьшенным лимитом компенсаций выгодны аккуратным водителям, которые крайне редко попадают в дорожные происшествия. Мини каско частично компенсирует убытки после серьезного столкновения, но не придется оформлять каждое мелкое ДТП на парковке и собирать документы для страховой компании после каждой незначительной царапины. При этом стоимость такого полиса окажется минимальной.

Мини каско частично компенсирует убытки после серьезного столкновения, но не придется оформлять каждое мелкое ДТП на парковке и собирать документы для страховой компании после каждой незначительной царапины. При этом стоимость такого полиса окажется минимальной.

Организации такой вариант автострахования позволяет привлечь больше клиентов и при этом избежать крупных затрат на страховые выплаты. При тщательном подборе условий этот инструмент окажется выгодным и удобным для защиты автомобиля от серьезных повреждений.

Максимум / лимит наличных средств — HealthCare.gov Глоссарий

Подпишитесь, чтобы получать по электронной почте (или текст) обновления с важными напоминаниями о сроках, полезными советами и другой информацией о вашей медицинской страховке.

Выберите свой штат Выберите stateAlabamaAlaskaArizonaArkansasCaliforniaColoradoConnecticutDelawareDistrict из ColumbiaFloridaGeorgiaHawaiiIdahoIllinoisIndianaIowaKansasKentuckyLouisianaMaineMarylandMassachusettsMichiganMinnesotaMississippiMissouriMontanaNebraskaNevadaNew HampshireNew JerseyNew MexicoNew YorkNorth CarolinaNorth DakotaOhioOklahomaOregonPennsylvaniaRhode IslandSouth CarolinaSouth DakotaTennesseeTexasUtahVermontVirginiaWashingtonWest VirginiaWisconsinWyomingAmerican SamoaGuamNorthern Марианские IslandsPuerto RicoVirgin острова получить обновления электронной почты Получать обновления текстовых сообщений (необязательно) Чтобы отменить, отправьте текст STOP. Чтобы получить помощь, отправьте текст HELP. Частота сообщений варьируется, но вы можете получать до одного сообщения в неделю во время открытой регистрации. Могут применяться скорости передачи сообщений и данных.

Чтобы получить помощь, отправьте текст HELP. Частота сообщений варьируется, но вы можете получать до одного сообщения в неделю во время открытой регистрации. Могут применяться скорости передачи сообщений и данных.

Теперь, когда вы зарегистрировались, мы отправим вам напоминания о крайнем сроке, а также советы о том, как зарегистрироваться, оставаться в ней и получать максимальную пользу от своей медицинской страховки.

Что такое пожизненная максимальная выгода? Определение, примеры и исключения

Максимальное страховое возмещение на всю жизнь — это максимальная сумма в долларах, которую ваша страховая компания будет выплачивать в течение вашей жизни за несущественные медицинские услуги.

Положения о пожизненных максимальных льготах, включенные в политику в области здравоохранения, не применяются к основным услугам. Хотя во многих типах страховых полисов используются пожизненные максимумы, такие как страхование на случай длительного ухода и стоматологическое страхование, пожизненное максимальное пособие обычно связано со страхованием здоровья.

Хотя во многих типах страховых полисов используются пожизненные максимумы, такие как страхование на случай длительного ухода и стоматологическое страхование, пожизненное максимальное пособие обычно связано со страхованием здоровья.

Изменения в максимальных пожизненных пособиях с момента принятия Obamacare или Закона о доступном медицинском обслуживании (ACA)

Закон ACA, также известный как Закон о защите пациентов и доступном медицинском обслуживании (PPACA) или Obamacare, исключил из политики здравоохранения положения о максимальных льготах в течение всей жизни, которые касаются основных услуг.

* Единственное исключение из законов — это когда дело доходит до устаревших планов медицинского страхования. В этих случаях страховщик должен будет уведомить вас, если у вас есть устаревший план.

Отсутствие пожизненного максимального пособия за основные услуги в области медицинского страхования

С 2010 г. полисы, выпущенные или возобновляемые после 23 сентября 2010 г. , не должны иметь максимальных размеров выплаты пожизненного пособия. Закон о доступном медицинском обслуживании также лишает страховщиков права устанавливать годовые максимумы на основные услуги.

, не должны иметь максимальных размеров выплаты пожизненного пособия. Закон о доступном медицинском обслуживании также лишает страховщиков права устанавливать годовые максимумы на основные услуги.

Это существенно изменило медицинское страхование, поскольку теперь люди могут иметь доступ к неотложной медицинской помощи и лечению, не беспокоясь о превышении ограничений.Однако стоит отметить, что это зависит от определений страховых компаний о том, что такое основные услуги. То, что может показаться важным для человека, может не считаться таковым согласно определению деяния.

В следующем списке приведены примеры основных услуг:

- Амбулаторные услуги для пациентов, Скорая помощь

- Госпитализация

- Уход за беременными, матерями и новорожденными

- Психиатрические услуги и услуги по лечению наркозависимости

- Реабилитационные услуги и устройства

- Лабораторные услуги

- Профилактические и оздоровительные услуги и лечение хронических заболеваний

- Педиатрические услуги, включая уход за полостью рта и зрения

Медицинское страхование, которое может иметь максимальные пожизненные или максимальные годовые выплаты

Страхование стоматологических услуг и зрения, включенное в планы медицинского обслуживания, может иметь максимальные годовые льготы и максимальные пожизненные льготы. Хотя уход за полостью рта и зрения считается важным для детей, они не считаются основными услугами для взрослых.

Хотя уход за полостью рта и зрения считается важным для детей, они не считаются основными услугами для взрослых.

Различаются ли максимальные пожизненные пособия в зависимости от штата?

Максимальные пожизненные выгоды для основных услуг не разрешены ни в одном штате *. Никаких положений о максимальных пожизненных льготах или максимальных годовых льготах для основных услуг в Соединенных Штатах с 2010 года и нового законодательства * не существует. Максимальные пожизненные выплаты за неосновные услуги могут варьироваться в зависимости от штата, а также от каждого индивидуального плана медицинского страхования.

Более дорогие планы могут обеспечить большее покрытие, поэтому важно не только присмотреться к ценам, но и сравнить такие элементы, как максимальные льготы (как годовые, так и пожизненные) для каждого плана, прежде чем выбирать план медицинского страхования.

Меньшая максимальная выгода в течение срока службы по несущественным услугам может стоить вам значительно больше в долгосрочной перспективе, если вы в конечном итоге будете оплачивать медицинские расходы из своего кармана после достижения годового или пожизненного максимума.

Как можно применять пожизненное максимальное пособие

Следует знать, какое пожизненное максимальное пособие указано в плане медицинского страхования, и к каким услугам он может применяться.

Пример: Линде позвонили из ее медицинской страховой компании и сказали, что она собирается получить максимальное пожизненное пособие. Страховая компания объяснила, что, как только она достигнет своего пожизненного максимального пособия, они больше не будут покрывать ее несущественных расходов на лечение или лекарства , поскольку ее страховые выплаты больше не будут доступны.

Являются ли пожизненные максимальные выгоды для беспокойства?

Вы всегда должны быть знакомы с ограничениями и исключениями вашего полиса медицинского страхования.Максимальные пожизненные или годовые выплаты беспокоят каждого держателя полиса, поскольку они указывают, в какой момент ваша страховка перестает оплачивать медицинские услуги, и расходы ложатся на вас. Однако после принятия Закона о доступном медицинском обслуживании озабоченность по поводу максимальных пожизненных пособий уменьшилась, поскольку она больше не распространяется на основные услуги.

Однако после принятия Закона о доступном медицинском обслуживании озабоченность по поводу максимальных пожизненных пособий уменьшилась, поскольку она больше не распространяется на основные услуги.

Определение основных услуг и роль, которую новое законодательство сыграло в оказании помощи людям, имеющим медицинское страхование, в получении справедливой и адекватной защиты, определенно изменило уровень озабоченности в этом аспекте медицинского страхования.

Наличие доступа к основным услугам без ограничений, таких как максимальное пожизненное пособие, существенно улучшает качество жизни застрахованных людей и преимущества, которые люди получают сегодня, в отличие от того, что было до реформ в 2010 году.

Понимание страхового покрытия вашего плана медицинского страхования может помочь вам выбрать лучшую медицинскую страховку для вашей ситуации. Узнайте больше о различных способах выбора хорошего плана медицинского обслуживания для вас и вашей семьи: «10 способов сделать ваше медицинское обслуживание и страхование доступными».

Что такое максимальная сумма наличных средств?

Максимум наличных средств — это предел или предел суммы денег, которую вы должны заплатить за покрываемые страховкой медицинские услуги в течение года плана. Если вы достигнете этого предела, ваш план медицинского обслуживания оплатит 100% всех покрываемых расходов на медицинское обслуживание до конца года. В некоторых планах медицинского страхования это называется пределом наличных средств. Год действия плана — это 12 месяцев между датой вступления в силу вашего покрытия и датой окончания действия вашего покрытия.

Если в вашем плане есть иждивенцы, у вас могут быть индивидуальные максимальные выплаты из собственного кармана и максимальные выплаты для семьи.Это зависит от условий плана.

Как работает максимальная сумма наличных средств?

Затраты, которые вы оплачиваете за покрываемые страховкой медицинские услуги, учитываются в максимальной сумме ваших наличных денежных средств. Сюда могут входить расходы, которые идут на франшизу вашего плана и сострахование. Он также может включать любые доплаты, которые вы должны при посещении врачей.

Он также может включать любые доплаты, которые вы должны при посещении врачей.

Вот пример того, как максимальная сумма наличных средств может работать в зависимости от плана медицинского обслуживания:

- Джейн К. имеет план медицинского страхования с франшизой 2500 долларов, совместным страхованием 20% и максимальной оплатой наличными в 4000 долларов.

- В начале планового года у нее неожиданная болезнь. Она обращается к своему постоянному врачу и ряду специалистов. Она проходит множество медицинских анализов.

- Она получает медицинские счета на общую сумму 2 500 долларов и оплачивает эти расходы. Это соответствует ее франшизе. Поскольку она платит эти деньги из собственного кармана, они также засчитываются в ее максимальную сумму наличных средств.

- Она продолжает регулярно посещать специалистов и должна пройти еще один раунд анализов.

- Она оплачивает совместное страхование 20% в качестве своей доли этих медицинских расходов, в то время как ее план медицинского страхования оплачивает остальные 80%.

Ее счета составляют 1500 долларов. Это также учитывается при расчете максимальной суммы наличных средств.

Ее счета составляют 1500 долларов. Это также учитывается при расчете максимальной суммы наличных средств. - К этому моменту Джейн потратила в общей сложности 4000 долларов и достигла своего максимума.

- Теперь ее план медицинского страхования начнет оплачивать 100% ее затрат на покрываемое медицинское обслуживание до конца года.

Какие виды медицинских расходов учитываются при расчете максимальной суммы наличных средств?

Ниже приведены расходы на здравоохранение, которые часто относятся к максимальной сумме наличных средств:

- Франшиза: Это расходы, которые вы оплачиваете из собственного кармана, которые идут на вашу франшизу.Поскольку большинство планов покрывают все расходы на профилактическое лечение, эти расходы обычно относятся к оплачиваемым внутрисетевым услугам, которые не являются профилактическими. Некоторые планы могут не позволять засчитывать вашу франшизу в расчет максимальной суммы наличных средств.

Проверьте детали вашего плана.

Проверьте детали вашего плана. - Совместное страхование: После того, как вы выполнили свою франшизу, ваш план медицинского страхования вступает в действие, чтобы разделить с вами расходы. Это ваше сострахование. Ваша доля этих затрат также идет на покрытие максимальной суммы наличных денежных средств.

Существуют ли какие-либо расходы, не учитываемые при максимальной сумме наличных средств?

Существует ряд расходов, которые не могут учитываться при расчете максимальной суммы наличных расходов:

- Уход и услуги, на которые не распространяется покрытие: Ваш план медицинского страхования может не покрывать некоторые виды услуг.Это может включать косметические процедуры, операции по снижению веса и некоторые виды альтернативной медицины.

- Затраты сверх допустимой суммы: Большинство планов устанавливают допустимую сумму для различных услуг. Если врач или учреждение взимает больше, чем это, ваш план не покроет эти расходы.

Это означает, что он также не будет применяться к максимальной сумме ваших наличных средств. Обязательно проверьте детали своего плана.

Это означает, что он также не будет применяться к максимальной сумме ваших наличных средств. Обязательно проверьте детали своего плана. - Уход и услуги вне сети: Большинство планов медицинского страхования имеют сеть врачей.Эти врачи соглашаются предоставлять клиентам плана скидки за использование их услуг. Если вы обращаетесь к врачам или в учреждения, не входящие в сеть вашего плана, ваши расходы могут не покрываться. * То, что вы платите за обслуживание вне сети, может не применяться к максимальной сумме ваших личных расходов. Прежде чем обращаться к ним, важно убедиться, что поставщики входят в сеть вашего плана.

- Страховые взносы по плану: Если вы покупаете план медицинского обслуживания самостоятельно, а не через своего работодателя, у вас обычно есть ежемесячный взнос по плану.Эта сумма не учитывается при расчете максимальной суммы ваших наличных средств.

- Профилактическая помощь: Многие планы медицинского страхования покрывают большую часть профилактической помощи на 100% в рамках Закона о доступном медицинском обслуживании (ACA).

Это обычная помощь, такая как ежегодный осмотр, некоторые лабораторные анализы, прививки от гриппа и некоторые другие прививки, а также обычные обследования, такие как ежегодная маммография и колоноскопия. Эти профилактические услуги оплачиваются вашим планом медицинского страхования, поэтому их стоимость не учитывается при расчете максимальной суммы наличных средств.

Это обычная помощь, такая как ежегодный осмотр, некоторые лабораторные анализы, прививки от гриппа и некоторые другие прививки, а также обычные обследования, такие как ежегодная маммография и колоноскопия. Эти профилактические услуги оплачиваются вашим планом медицинского страхования, поэтому их стоимость не учитывается при расчете максимальной суммы наличных средств. - Франшизы по плану (в некоторых случаях): Для некоторых планов медицинского страхования максимальная сумма наличных расходов может не включать расходы, которые идут на Ваш франшизу.При выборе покрытия убедитесь, что вы понимаете детали своего плана медицинского страхования.

Все ли планы медицинского страхования имеют максимальную выплату из кармана?

Планы, соответствующие стандартам Закона о доступном медицинском обслуживании (ACA), должны иметь максимальную оплату наличными. По мере того, как отрасль медицинского страхования меняется, могут быть планы, отличные от ACA, которые не соответствуют тем же стандартам.

В чем разница между максимальной суммой личных и семейных выплат из кармана?

Планы медицинского обслуживания, которые охватывают более одного человека в плане, часто имеют индивидуальные максимальные выплаты из кармана, а также максимальные выплаты из кармана для семьи.

- Максимум индивидуальных выплат из кармана: Если кто-то из участников плана достигает своего индивидуального максимума выплат из кармана, план начинает оплачивать 100% покрываемого им медицинского обслуживания до конца года. Любые расходы, которые несут люди, также идут на оплату семьи из собственного кармана.

- Максимум семейных наличных средств: Личные расходы каждого отдельного человека идут на удовлетворение максимальной суммы наличных расходов семьи. Это может включать затраты на франшизу, совместное страхование и доплаты.Если максимальный размер выплаты наличными для семьи соблюден, план берет на себя оплату 100% всех покрываемых расходов на оставшуюся часть года плана.

Если вы покупаете план самостоятельно, а не через работодателя, существуют ограничения на максимальную сумму наличных денежных средств. Это часть Закона о доступном медицинском обслуживании. **

Удовлетворяет ли большинство людей максимальный размер наличных денежных средств?

Как вы используете свой план медицинского страхования и какое страховое покрытие вам необходимо в обоих случаях, когда речь идет о достижении максимальной суммы наличных денежных средств:

- Если вы в целом здоровы и проходите только ежегодный осмотр, вы можете даже не выполнить свою франшизу.Ваш план медицинского страхования оплачивает большую часть профилактических услуг, поэтому ваши расходы будут минимальными.

- Если вам требуется много нештатной медицинской помощи, ваши медицинские счета могут увеличиться. В этом случае вполне возможно, что вы достигнете своего максимума.

Максимум наличных средств — это максимальная сумма, которую вы заплатите за год действия плана до того, как план начнет покрывать ваше обслуживание. Важно понимать, как максимальная сумма наличных средств сочетается с остальной частью вашего плана медицинского страхования, включая франшизу, совместное страхование и доплату.Выбирая план медицинского страхования, убедитесь, что вы учитываете все эти факторы, а также свои ожидаемые потребности в отношении здоровья.

Важно понимать, как максимальная сумма наличных средств сочетается с остальной частью вашего плана медицинского страхования, включая франшизу, совместное страхование и доплату.Выбирая план медицинского страхования, убедитесь, что вы учитываете все эти факторы, а также свои ожидаемые потребности в отношении здоровья.

* За исключением случаев, когда это действительно неотложная медицинская помощь, определенная вашим планом.

Максимум из собственного кармана: как это работает

Если у вас есть медицинская страховка, вы, возможно, слышали о «максимуме из собственного кармана». Вот обзор того, как это работает, в том числе, какие расходы учитываются и не учитываются, а также что происходит после того, как вы достигли максимума наличных средств.

Что такое максимальная сумма наличных средств?

Проще говоря, максимальная сумма ваших наличных средств — это максимальная сумма, которую вам придется заплатить за покрываемые медицинские услуги в конкретном году. Думайте об этом как о годовом ограничении ваших расходов на здравоохранение. Как только вы достигнете этого предела, план покроет все покрываемые медицинские расходы на оставшуюся часть года.

Думайте об этом как о годовом ограничении ваших расходов на здравоохранение. Как только вы достигнете этого предела, план покроет все покрываемые медицинские расходы на оставшуюся часть года.

В зависимости от вашего плана «покрываемые услуги» и максимальная сумма ваших выплат из кармана будут различаться. Однако по закону лимит наличных средств для планов Marketplace не может превышать установленного лимита каждый год. В плановом году на 2021 год предельная сумма наличных средств для планов Marketplace не может превышать 8 550 долларов США для физических лиц или 17 100 долларов США для семей.

Не для каждого плана предусмотрена максимальная сумма наличных средств, поэтому, если это преимущество, которое вас интересует, обязательно внимательно прочитайте детали плана. При желании лицензированный страховой агент электронного здравоохранения проведет вас по вариантам страхового покрытия и поможет найти планы, которые включают это пособие.

Какие затраты идут на достижение максимума из собственного кармана? Даже при наличии медицинского страхования вы все равно будете иметь личные расходы. Не все расходы учитываются при расчете максимума ваших наличных средств, но большинство расходов на совместное несение расходов учитываются.Разделение затрат — это сумма, которую вы платите из своего кармана за покрываемые медицинские услуги и рецепты.

Не все расходы учитываются при расчете максимума ваших наличных средств, но большинство расходов на совместное несение расходов учитываются.Разделение затрат — это сумма, которую вы платите из своего кармана за покрываемые медицинские услуги и рецепты.

Ниже приведены некоторые расходы, которые включены в большинство планов медицинского страхования:

- Франшиза: Ваша франшиза — это сумма, которую вы должны сначала потратить на соответствующие медицинские расходы, прежде чем страхование сработает и начнет выплачивать свою долю. Как правило, любые расходы, которые идут на покрытие вашей франшизы, также идут в сторону максимальной суммы ваших наличных средств.

- Совместное страхование: Это процентная сумма, которую вы можете задолжать за покрываемые медицинские услуги и рецепты после того, как вы выполнили свою франшизу.Так, например, если ваше совместное страхование составляет 20%, вы оплачиваете 20% от общей суммы медицинского счета, а ваш план медицинского страхования оплачивает 80%.

- Доплата: в отличие от совместного страхования, это фиксированная ставка, которую вы можете оплатить за покрываемое медицинское обслуживание, обычно во время получения услуги. Когда вы посещаете врача, ваш план может иметь установленную сумму доплаты, такую как доплата в размере 40 долларов США за посещение врача, которую вы вносите во время визита.

Какие расходы не учитываются при достижении максимальной суммы наличных денежных средств?

Не все ваши расходы идут на покрытие годового лимита, и важно знать, какие из них не учитываются.Расходы, которые не учитываются при расчете максимальной суммы наличных средств, включают:

- Надбавки : ежемесячные надбавки за план не покрывают ваши максимальные наличные расходы. Даже после того, как вы достигли максимальной суммы наличных средств, вы будете продолжать платить ежемесячный страховой взнос, если не отмените свой план.

- Не покрываемые услуги : медицинские услуги, на которые не распространяется страховое покрытие, не учитываются при расчете максимальной суммы наличных средств.

Это может включать внесетевые услуги, если ваш план требует использования сетевых поставщиков.Скорее всего, вам придется оплачивать эти расходы из собственного кармана.

Это может включать внесетевые услуги, если ваш план требует использования сетевых поставщиков.Скорее всего, вам придется оплачивать эти расходы из собственного кармана. - Счета остатка : если ваш провайдер взимает сверх допустимой суммы, которую покрывает ваша страховка, вам, возможно, придется оплатить разницу.

Могу ли я получить доплату после максимальной оплаты наличными?

Это общий вопрос, который возникает, но на него легко ответить, если вы знаете технические определения обоих этих терминов медицинского страхования. Доплата — это выплата из кармана , которую вы вносите на покрытие типичных медицинских расходов, таких как посещение врача или посещение отделения неотложной помощи.Из кармана максимум — это установленная сумма денег, которую вы должны будете заплатить в течение года на покрываемые медицинские расходы. В большинстве планов доплата за покрываемые медицинские услуги не взимается после того, как вы набрали максимальную сумму наличных средств. Однако все планы разные, поэтому обязательно обратите внимание на детали плана при покупке плана. Если вы уже приобрели тарифный план, вы можете просмотреть свои данные о доплате и убедиться, что у вас не будет доплаты для оплаты после того, как вы наберете максимальную сумму наличных средств.

Однако все планы разные, поэтому обязательно обратите внимание на детали плана при покупке плана. Если вы уже приобрели тарифный план, вы можете просмотреть свои данные о доплате и убедиться, что у вас не будет доплаты для оплаты после того, как вы наберете максимальную сумму наличных средств.

Однако в большинстве случаев после того, как вы превысите установленный предел личных расходов, страховка будет покрывать 100% покрываемых медицинских расходов.

Что произойдет после того, как будет достигнута максимальная сумма моих наличных средств?Вы можете задаться вопросом, сохранится ли у вас разделение затрат, например доплата, после того, как вы исчерпали максимальную сумму наличных средств.

Как уже упоминалось, вы можете иметь задолженность по доплате или совместному страхованию за покрываемые медицинские услуги, и эти виды расходов по разделению затрат засчитываются в счет вашей предельной суммы наличных средств.Как только вы достигли своего годового лимита, ваша страховка обычно оплачивает 100% покрываемых медицинских расходов. Таким образом, вы не будете обязаны участвовать в дополнительных расходах до конца года.

Таким образом, вы не будете обязаны участвовать в дополнительных расходах до конца года.

Как упоминалось ранее, ваша франшиза — это сумма, которую вы платите за покрываемые услуги до того, как начнут действовать ваши льготы. Другими словами, до того, как вы оплатите франшизу по своему плану, вы оплачиваете 100% покрываемых медицинских расходов.

Эта вычитаемая сумма может варьироваться от плана к плану, и не во всех планах он есть.Как только вы выполнили свою франшизу, ваш план начинает оплачивать свою долю расходов. Затем, вместо того, чтобы оплачивать полную стоимость услуг, вы обычно вносите доплату или совместное страхование за медицинское обслуживание и рецепты.

Ваша франшиза является частью ваших личных расходов и учитывается при выполнении вашего годового лимита. Напротив, ваш лимит наличных средств — это максимальная сумма, которую вы будете платить за покрываемое медицинское обслуживание, и такие расходы, как франшизы, доплаты и совместное страхование, идут на его достижение.

Если у вас есть дополнительные вопросы о разнице между франшизами и лимитами выплат из кармана, лицензированный страховой агент eHealth будет рад помочь. Наши доверенные агенты также могут посоветовать, как снизить ваши личные расходы, сравнив варианты покрытия.

Стоит ли мне найти план с низкой максимальной суммой наличных средств?Учитывая, как работают максимальные суммы наличных средств, может показаться хорошей идеей найти план с самым низким годовым лимитом. Но ответ не так прост.

Для некоторых людей имеет смысл найти план с низкой франшизой и максимальной оплатой наличными. Они быстро выплатят эти суммы, и страховка покроет почти все их оставшиеся медицинские расходы в течение года. Если у вас высокие медицинские расходы и вы хорошо понимаете, сколько вы тратите каждый год, этот способ может вам подойти.

Но если вы тот, кто не ожидает потратить тысячи долларов на медицинские расходы в начале года, вы можете не достичь своего максимума наличных средств, независимо от того, высокий он или низкий.

Часто планы с низкими франшизами и наличными расходами компенсируются более высокими страховыми взносами. Так что, если вы не ожидаете получить максимальную сумму наличных денежных средств до конца года, для вас может быть более доступным план с более низким страховым взносом. Может быть необходимо учесть множество факторов, поэтому было бы полезно поговорить с лицензированным страховым агентом электронного здравоохранения, который обсудит ваши варианты и найдет план, соответствующий вашей ситуации.

Как мне найти план, который мне подходит? Поиск подходящего для вас плана сводится к пониманию ваших приоритетов, бюджета и медицинских потребностей.Если вам нужна помощь в изучении вариантов индивидуального и семейного плана медицинского страхования, лицензированные страховые агенты eHealth могут предложить свой опыт. Просто позвоните нам, чтобы получить персональную помощь сегодня, или начните просматривать в удобное для вас время с помощью инструмента поиска планов.

У каждого плана есть свои условия и ограничения, поэтому обязательно проверьте официальные документы плана, чтобы понять, как работает этот конкретный план. Эта статья предназначена только для общего образования.

Общие сведения о вашем медицинском страховании: франшиза, доплата, совместное страхование и максимальная сумма наличных средств

Кого-нибудь еще полностью смущают пособия по страхованию здоровья?

Даже когда страховщики разбивают льготы по плану в аккуратной сетке, вам необходимо знать разницу между франшизами, страховыми взносами, максимальными выплатами из кармана, доплатами и совместным страхованием, чтобы знать, сколько вы фактически платите.

Это особенно важно понимать, если вы покупаете медицинскую страховку.

Если вы ищете медицинскую страховку в вашем конкретном месте, вот хороший способ начать поиск:

Необходимо понять несколько терминов медицинского страхования:

- Premium : Ежемесячная плата за вашу страховку.

- Франшиза : Сумма, которую вы должны внести за медицинское обслуживание на начальном этапе, прежде чем ваша страховая компания что-либо заплатит.

- Доплата : ваша стоимость обычных услуг, на которые не распространяется ваша франшиза.

- Совместное страхование : процент, который вы должны заплатить за медицинское обслуживание после того, как вы выполнили свою франшизу.

- Максимум наличных средств : Абсолютный максимум, который вы будете платить ежегодно.

Все еще не знаете? Я объясню эти термины более подробно ниже.

Прежде чем я это сделаю, давайте поговорим на высоком уровне о том, что такое медицинское страхование.

Что такое страхование здоровья? А мне это действительно нужно?

Медицинское страхование должно помочь людям оплачивать медицинские расходы.Страхование дает вам недорогой способ получить необходимую медицинскую помощь, а не только тогда, когда вы больны или ранены. Он также охватывает профилактическую помощь, такую как ежегодные осмотры, скрининги и другие обследования.

Он также охватывает профилактическую помощь, такую как ежегодные осмотры, скрининги и другие обследования.

Здравоохранение стоит дорого, но важно помнить, что медицинское страхование действует не только на случай болезни или травмы. Вы можете воспользоваться многими профилактическими услугами, предоставляемыми вашим планом страхования, которые призваны сохранить ваше здоровье.

Когда вы часто посещаете врача и выполняете все рекомендованные обследования и оценки, вы более склонны обнаруживать серьезные заболевания, которые могут возникнуть.

Как работает страхование здоровья?

Все планы медицинского страхования работают одинаково (по большей части). Страховая компания собирает премии и выплачивает пособия, в то время как участники платят страховые премии и получают пособия . Платежи варьируются в зависимости от покрытия участника и конкретной политики.

Некоторые программы обеспечивают полный охват, что означает, что они охватывают множество различных услуг, в то время как другие программы должны восполнить определенный пробел в политике. Прежде чем выбрать план, обязательно оцените свои медицинские потребности.

Прежде чем выбрать план, обязательно оцените свои медицинские потребности.

Перед принятием решения о покрытии вам также необходимо подтвердить, что ваши врачи входят в систему плана.

Общие медицинские термины, которые необходимо знать

Вооружившись информацией о здравоохранении, я надеюсь, что вы сможете сравнить планы на рынке здравоохранения вашего штата или в Интернете с помощью Policygenius, чтобы сравнить и купить планы медицинского страхования в большинстве штатов.

Премиум

Ваша страховая премия — это сумма, которую вы регулярно вносите в план страхования.

Если вы являетесь участником плана, спонсируемого работодателем, страховой взнос, вероятно, вычитается из каждой зарплаты в долларах до налогообложения.

Если вы приобретаете собственный план медицинского страхования, у вас может быть возможность платить взносы ежегодно, ежеквартально или ежемесячно.

Размер взносов на медицинское страхование сильно различается в зависимости от того, какие медицинские расходы покрывает план, каких врачей вы можете посещать, и сколько вам придется платить другими способами при использовании услуг.

Франшиза

Франшиза по вашей медицинской страховке — это сумма, которую вам придется ежегодно платить за свое медицинское обслуживание (например, хирургические процедуры, анализы крови или госпитализацию) до того, как медицинская страховка что-либо заплатит.

Например, если у вас есть франшиза в размере 2500 долларов и вы проходите три процедуры по 1000 долларов в год, вам придется оплатить полный счет за первые две процедуры и 500 долларов за третью… ваша страховка покроет половину третьей процедуры.

Увеличение вашей франшизы — это самый простой способ снизить страховые взносы и, если вы в основном здоровы, это может быть хорошей идеей. Просто поймите, однако, что если у вас есть франшиза в размере 10 000 долларов и вы заболеете, вы можете получить 10 000 долларов на медицинские счета в год.

Обычно ваша франшиза не распространяется на профилактические осмотры и многие обычные медицинские услуги … вместо этого вы просто платите доплату.

Встроенная или совокупная франшиза

Если у вас семейный план, то вам нужно знать, есть ли у вас совокупная или встроенная франшиза.

Общая франшиза

Совокупная франшиза означает, что это сумма, которая должна быть выплачена из своего кармана любому (или всем) людям, охваченным планом, прежде чем страховка начнет что-либо платить.

Если общая сумма франшизы составляет 10 000 долларов, то не имеет значения, как семья получает до 10 000 долларов расходов, будь то медицинское обслуживание одного человека или нескольких разных людей.

Встроенная франшиза

С другой стороны, встроенная франшиза означает, что есть общая франшиза для всей группы (семейная франшиза), но есть также встроенная франшиза для каждого отдельного человека.

Допустим, общая франшиза составляет 10 000 долларов, но франшиза для каждого человека составляет 5 000 долларов.

Если у человека A возникла серьезная чрезвычайная ситуация и он получил медицинскую помощь на сумму не менее 5000 долларов, то любое дальнейшее лечение лица A будет покрываться страховкой (и не будет применяться к семейной франшизе, хотя любое совместное страхование будет применяться к -карман макс). Если лицо Б получит счет в размере 1000 долларов за что-то еще, семье все равно придется заплатить эту 1000 долларов из своего кармана, и все равно останется 4000 долларов на общую франшизу.

Если лицо Б получит счет в размере 1000 долларов за что-то еще, семье все равно придется заплатить эту 1000 долларов из своего кармана, и все равно останется 4000 долларов на общую франшизу.

Со встроенной франшизой страхование вступает в силу раньше для людей, которые накапливают большие счета.Однако в соответствии с таким планом семье может потребоваться больше времени для погашения своей общей франшизы.

Планы с совокупной франшизой обычно имеют более низкие премии, чем планы со встроенной франшизой.

Доплата

Доплата — это фиксированная сумма, которую вы платите за использование стандартных услуг, определенных вашим планом. Например, некоторые планы взимают с вас доплату за посещение вашего терапевта, отделение неотложной помощи или покупку рецептурного лекарства.

В большинстве случаев оплата одинакова вне зависимости от продолжительности посещения или стоимости препарата.Например, план может потребовать доплаты в размере 20 долларов за посещение офиса, 100 долларов за посещение отделения неотложной помощи, 15 долларов за рецепты на лекарства-генерики или 30 долларов за лекарства известных марок.

Если ваш план взимает доплату за определенные услуги, это означает, что вы будете платить за них гораздо меньше сразу (и задолго до того, как вы получите свою франшизу).

Совместное страхование

Совместное страхование похоже на доплату, хотя совместное страхование обычно применяется к меньшим рутинным расходам и выражается в процентах, а не фиксированной сумме в долларах.

Ваше сострахование вступает в силу после того, как вы выполнили свою франшизу.

Если в вашем плане есть франшиза в размере 100 долларов и совместное страхование 30%, и вы используете 1000 долларов в качестве услуг, вы заплатите 100 долларов плюс 30% от оставшихся 900 долларов в пределах максимальной суммы наличных средств.

Вы можете найти планы без требований по совместному страхованию, некоторые с совместным страхованием 20/80 или 50/50 или с другими комбинациями.

Максимальное количество наличных средств

Максимум ваших личных расходов является важной характеристикой вашего плана медицинского страхования, поскольку он ограничивает общую сумму, которую вы платите каждый календарный год за медицинское обслуживание, включая доплаты, отчисления и совместное страхование.

Если ваш полис предусматривает максимальную сумму наличных средств в размере 2500 долларов США, и вы заболели и вам требуется много медицинских услуг, максимальная сумма, которую вы заплатите за год, составит 2500 долларов США. После этого страховка берет на себя остальную часть вкладки, предполагая, что вы остаетесь в сети.

Франшиза по сравнению с максимальной выплатой наличными

Разница между вашей франшизой и максимальной суммой наличных средств невелика, но важна.

Максимальная сумма наличных средств обычно выше, чем ваша франшиза, чтобы учесть такие вещи, как доплаты и совместное страхование.

Например, если вы достигли своей франшизы в размере 2500 долларов, но продолжаете посещать офис с доплатой в 25 долларов, вам все равно придется вносить эту доплату, пока вы не потратите максимальную сумму наличных средств в размере в этот раз ваша страховка возьмет на себя все и покроет все.

Встроенные максимумы из кармана

Одно изменение, произошедшее в 2016 году, заключается в том, что даже с совокупной франшизой одно лицо не может платить больше, чем индивидуальный максимум из собственного кармана в рамках семейного плана, даже если совокупная франшиза больше, чем индивидуальная сумма наличных средств. максимум, который составляет 8 200 долларов на 2020 год (и 16 400 долларов на семейный тариф).

максимум, который составляет 8 200 долларов на 2020 год (и 16 400 долларов на семейный тариф).

Например, даже если общая совокупная франшиза составляла 10 000 долларов, одно лицо в этом семейном плане не могло понести наличные расходы более 8 200 долларов. После того, как они достигнут этого числа, страховка покрывает все для этого человека, даже если остальная часть семьи все еще подлежит франшизе.

Примечание о максимальных сроках службы

Страховые планы часто имели пожизненный максимум, часто в размере 1 000 000 долларов и более. Закон о доступном медицинском обслуживании объявил это незаконным.

Эти максимальные сроки жизни могут иметь разрушительные последствия, если вам когда-либо понадобится интенсивная операция или лечение рака, которые часто могут стоить до 500 000 долларов за штуку. Если вам нужно больше одного, у вас может закончиться медицинская страховка, когда она вам больше всего нужна.

Платежные счета

HSA (сберегательный счет здравоохранения)

HSA — это счет, который позволяет вам сэкономить на будущих медицинских расходах. При депонировании деньги не облагаются подоходным налогом.

При депонировании деньги не облагаются подоходным налогом.

Деньги могут расти и использоваться из года в год — их необязательно тратить за один календарный год.HSA должны сочетаться с конкретными планами медицинского страхования с высокой франшизой (HDHP).

FSA (Счет с гибкими расходами)

FSA может быть реализовано через план компании. Это позволяет вам откладывать дополнительные деньги на повседневные медицинские расходы и уход за иждивенцем.

средств FSA должно быть использовано до окончания семенного года. В противном случае он будет отправлен обратно в компанию, если вы не воспользуетесь им. Если вы не уверены в конкретных правилах FSA, действующих в вашей компании, обратитесь в отдел кадров вашей компании.

Некоторые регулярные покупки, соответствующие требованиям FSA, включают доплату врачей, вакцинацию, стоматологические услуги и реабилитацию.

HRA (Счет возмещения расходов на здравоохранение)

Счета возмещения расходов на здоровье (HRA) финансируются компанией и могут использоваться сотрудником в качестве долларов до налогообложения. Эти счета могут быть созданы независимо от какой-либо конкретной программы здравоохранения или плана льгот, и деньги могут покрывать расходы на здравоохранение.

Эти счета могут быть созданы независимо от какой-либо конкретной программы здравоохранения или плана льгот, и деньги могут покрывать расходы на здравоохранение.

средств HRA также могут переноситься из года в год.Размер взноса в HRA варьируется и зависит от компании. Компания владеет фондом, в котором хранятся деньги, и любые неиспользованные суммы могут быть перемещены в случае вашего увольнения в зависимости от конкретного фонда и компании.

Виды индивидуального медицинского страхования

Теперь, когда вы знаете некоторые ключевые термины, вам следует знать несколько видов медицинского страхования.

PPO (предпочтительная организация-поставщик)

При использовании плана PPO вам предлагается использовать сеть врачей и больниц.Эти услуги заключаются по контракту для оказания поддержки участникам плана по договорным или сниженным ставкам.

Обычно не требуется назначать врача первичного звена, но у вас есть возможность найти врачей или экспертов в рамках сети программы.

При PPO у вас обычно есть годовая франшиза, которую вас попросят оплатить до того, как страховая компания начнет покрывать ваши медицинские счета.

HMO (Организация по поддержанию здоровья)

С планом HMO ваши личные расходы обычно меньше по сравнению с другими программами.Но у вас будет меньше гибкости в выборе больниц или врачей.

HMO может попросить вас выбрать основного лечащего врача (PCP). PCP позаботится о большинстве ваших медицинских требований. Но обычно, чтобы найти специалиста, вы должны получить направление от PCP.

С HMO вы обычно получаете более широкий спектр услуг. Но вас могут попросить оплатить франшизу до начала действия вашего полиса. Как правило, у вас будет минимальная доплата.Нет никаких форм претензий, которые можно было бы зарегистрировать в HMO.

Однако есть одна важная вещь, о которой вам нужно помнить при работе с HMO. Большинство HMO не предоставляют страховой защиты при выходе за пределы системы. Вам потребуется разрешение от вашего PCP. Это может относиться даже к конкретным чрезвычайным обстоятельствам.

Это может относиться даже к конкретным чрезвычайным обстоятельствам.

HDHP (план медицинского страхования с высокой франшизой)

Планы медицинского страхования с высокой франшизой (HDHP) часто представляют собой планы PPO с высокими франшизами, предназначенные в основном для использования со сберегательными счетами здоровья (HSA).План, совместимый с HSA, может помочь вам сэкономить.

Обычно ежемесячный страховой взнос более доступный, чем ежемесячный страховой взнос, чтобы получить план с более низкой франшизой. Взносы в HSA могут производиться до вычета налогов до определенных лимитов, установленных IRS. Неиспользованные средства на счетах HSA ежегодно переносятся на следующий год и начисляются проценты, не облагаемые налогом.

Деньги также могут быть использованы для других жизненных событий, но могут повлечь за собой пени и штрафы. У меня есть план медицинского страхования с высокой франшизой, и хотя франшиза выше, мне нравится возможность вкладывать деньги в HSA, который я могу пролонгировать, если я им не воспользуюсь.

EPO (эксклюзивная организация-поставщик)

Программы EPO представляют собой смесь планов HMO и PPO. Планы EPO предоставляют вам возможность посетить специалиста без направления. Но планы EPO не охватывают врачей, не входящих в сеть. Планы EPO обычно предусматривают более дорогие страховые взносы по сравнению с HMOs, но значительно менее дорогие страховые взносы по сравнению с PPO.

Прочие вопросы по страхованию здоровья

Что делать, если мой план чего-то не покрывает?

Ваш план, вероятно, покроет большинство пунктов, рекомендуемых вашей страховой компанией, но некоторые могут не покрыть.Каждый раз, когда вы проходите лечение или обследование, если не застрахованы, или если вы получаете рецепт на незастрахованные лекарства, ваша страховая компания не оплатит счет.

Вы по-прежнему можете получать рекомендованное лечение; однако вы должны заплатить за себя. Некоторые предприятия платят процент, а остальное лицо несет вместе с вашей доплатой. Следует отметить, что если за одну поездку покрывается более одной проблемы (например, сломанный палец и проблемы с желудочно-кишечным трактом), могут применяться индивидуальные доплаты в зависимости от программы страхования.

Следует отметить, что если за одну поездку покрывается более одной проблемы (например, сломанный палец и проблемы с желудочно-кишечным трактом), могут применяться индивидуальные доплаты в зависимости от программы страхования.

Как я могу узнать, какие лекарства будут дорогими?

Формуляр — это список лекарств, которые ваша страховая компания может позволить вам покрыть. В соответствии с доплатой лекарства распределяются по нескольким категориям (уровням). Первый уровень — это, как правило, непатентованные препараты, следующий — более дорогие препараты, а третий — самые дорогие лекарства.

Этот список пересматривается и изменяется страховщиком каждые месяц или два. Это означает, что ваша цена может снизиться или повыситься. Прежде чем начинать принимать какие-либо лекарства, особенно те, которые действуют в течение длительного времени, ознакомьтесь с этим справочником.

Также знайте, что страховые компании, а не аптеки, выбирают цену доплаты. Они могут заключить договор с определенными аптеками, и ваша стоимость в этих аптеках будет снижена.

Сводка

Сказать, что здравоохранение сбивает с толку, — значит ничего не сказать. Но важно потратить время на то, чтобы понять — в конце концов, вы не хотите перерасходовать из-за неправильного плана.

Если вы хотите понять смысл медицинского страхования, начните с поиска страховки в Policygenius, чтобы вы могли сравнить свои варианты и объяснить детали каждого плана.

Или другой вариант — поискать поставщика медицинского страхования по месту жительства, чтобы вы могли быстрее застраховаться.

Подробнее

Объяснение стоматологических преимуществ| Каков годовой максимум