что это — плюсы и минусы вечной регистрации машины

Вечный учет автомобиля говорит о невозможности совершения с машиной никаких регистрационных действий. По сути, за счет вечного учета за владельцем авто навсегда закрепляется право собственности.

Как возникает данный регистрационный статус

Поставить на вечный учет могут автомобиль в соответствие с Приказом МВД России от 21.12.2019 N 950 «Об утверждении Административного регламента Министерства внутренних дел Российской Федерации предоставления государственной услуги по регистрации транспортных средств». Исчерпывающими основаниями для постановки на учет в соответствие с указанным документом могут быть такие ситуации:

В случае невозможности идентификации транспортного средства вследствие подделки, сокрытия, изменения и (или) уничтожения маркировки транспортного средства и (или) маркировки основного компонента транспортного средства;

в случае замены имеющего маркировку основного компонента транспортного средства на аналогичный компонент, не имеющий маркировки, если это препятствует идентификации транспортного средства, или на аналогичный компонент, имеющий идентификационный номер другого транспортного средства;

в отношении транспортного средства, снятого с государственного учета после утилизации;

в случае несоответствия регистрационных данных или конструкции транспортного средства сведениям, указанным в документах, идентифицирующих транспортное средство, за исключением регистрационных и иных данных транспортного средства, подлежащих изменению (внесению в документ, идентифицирующий транспортное средство) на основании представленных документов;

в отношении транспортного средства, которое находится в розыске либо основной компонент которого находится в розыске.

Таким образом, последний официальный владелец машины остается ее собственником навсегда. Главное, при передаче права ездить на данном ТС другому человеку, чтобы в полисе фигурировала его фамилия.

Плюсы и минусы вечного учета автомобиля, что будет в случае угона

Вечная регистрация машины говорит о том, что даже если она будет угнана злоумышленниками с последующей перебивкой VIN-номера и потом найдена — ее вернут обратно владельцу. Какие еще особенности подразумевает такая ситуация:

Владелец не имеет права полноценной продажи ТС, так как в перерегистрации авто ему будет отказано (Приказ Министерства внутренних дел РФ от 7 июля 2013 № 605, Исчерпывающий перечень оснований для приостановления или для отказа в предоставлении государственной услуги), а это является обязательной составляющей для договора купли-продажи;

Ездить на автомобилях с поврежденным идентификационным номером по закону допускается и доверенность для передвижения на подобном авто не потребуется, за исключением прохождения техосмотра, оформления ОСАГО, снятия со штрафстоянки;

Юридическая консультация

Получите квалифицированную помощь прямо сейчас! Наши адвокаты проконсультируют вас по любым вопросам вне очереди!

В случае идентификации данного ТС хотя бы по одному из имеющихся маркировочных обозначений сведения о данной измененной маркировке вносятся в ПТС и СТС. И ТС эксплуатируется без ограничений.

И ТС эксплуатируется без ограничений.

Юрий Козлов, государственный инспектор ГУ ОБДД МВД России

Если у транспортного средства изменена идентификационная маркировка, данные ТС не подлежат проведению регистрационных действий. И в данном случае предоставляется отказ в регистрационных действиях.

Дмитрий Шмелёв, начальник отделения регистрации МО ГИБДД ТНРЭР №4 ГУ МВД РФ по г. Москве

Но это не все, что значит машина на вечном учете — купить ее вполне реально. Продаются такие авто с существенно заниженной стоимостью, так как владелец по документам меняться не может. Среди минусов стоит отметить относительно долгое оформление документов по таким автомобилям.

Автомобили на вечном учете из-за границы

Машины на вечном учете пользуются некоторым спросом за счет возможности практически легально поставить авто на учет в обход таможенной очистки. В такой ситуации все документы оформляются абсолютно легально, оформляется на человека, который получает весь необходимый пакет и он становится единственным официальным владельцем.

В соответствии с приказом МВД России от 21.12.2019 N 950 на данном авто можно будет без проблем выезжать за границу, получить в случае ДТП страховку (нужно, чтобы в полисе была фамилия актуального водителя), передавать в доверенность, закладывать и совершать довольно широкий спектр действий. Когда владелец выписывает для кого-то официальную доверенность, то штрафы приходят все равно на него, хоть и оплачивать их будет покупатель самостоятельно. Самый основной недостаток такого варианта, что учет действительно вечный и машина с него снята никогда не будет.

В целом, плюсы и минусы вечного учета автомобиля в том, что рыночная стоимость таких транспортных средств существенно ниже, но и риски, возможные неудобства также повышаются. Есть очень много нюансов, например, что в договоре купли-продажи важно указывать полную стоимость машины — так будет проще судиться, есть продавец снова захочет ее забрать. По вопросам с подобными автомобилями всегда лучше обращаться к специалисту, чем самостоятельно пытаться оформить сделку.

Дата обновления: 21 октября 2020 г.

Поставить автомобиль на учет в ГИБДД в Магасе

Изменения в регистрации авто с 1 января 2020 года

Теперь нельзя будет зарегистрировать автомобиль на ребенка, не достигшего 16 лет. Право несовершеннолетнего иметь в собственности автомобиль не отменяется, на ребенка просто нельзя будет оформить СТС. Помимо этого, регистрировать машину можно будет только на одного собственника.

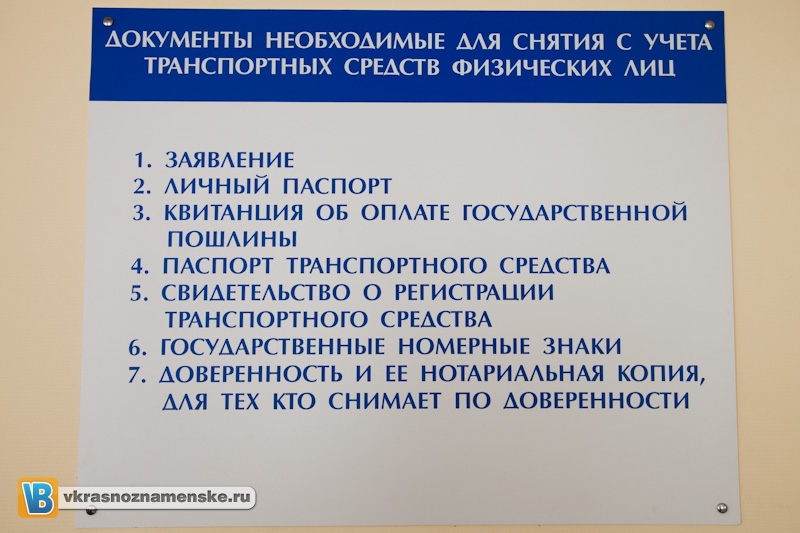

Также при регистрации авто теперь будут требовать паспорт собственника автомобиля. С 1 января, если человек ставит машину на учет (или снимает с учета) по доверенности, не заверенной нотариусом, от него потребуется еще и паспорт владельца.

Еще одно нововведение: за собственника автомобиля поставить на учет его новый автомобиль сможет дилер, который эту машину продал. Правда, этот дилер должен быть занесен в реестр специальных организаций, который ведет МВД, и иметь подготовленных специалистов.

Новые правила регистрации также разделили понятия государственных регистрационных знаков и государственных регистрационных номеров. Номера — это набор букв и цифр с кодом региона, который выдают только в ГИБДД. А знаки — это металлическая пластина, получить которую можно как в ГИБДД, так и в организации-изготовителе.

Принцип экстерриториальности регистрации автомобилей сохраняется. То есть машину можно поставить на учет в любом регистрационном подразделении ГИБДД любого региона.

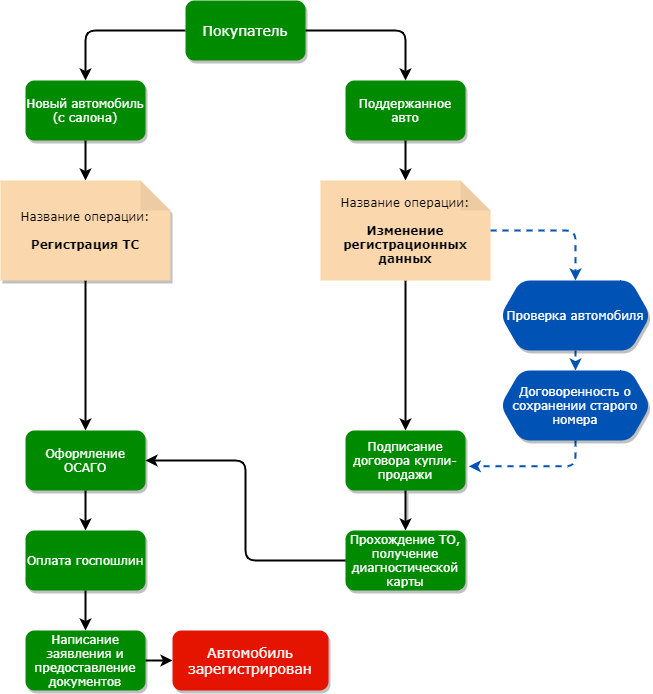

Пошаговая инструкция

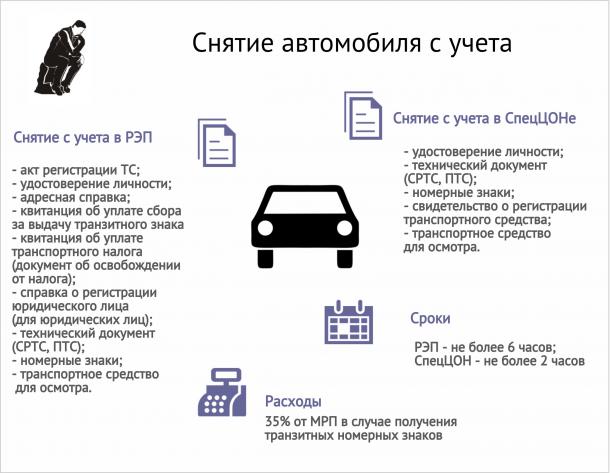

- При покупке подержанного автомобиля необходимо заключить договор купли-продажи в 3 экземплярах: один экземпляр останется у вас, другой у продавца, а третий передадите в ГИБДД. Вместе с ключами от автомобиля новый владелец должен получить пакет документов:

- договор купли-продажи в 2 экземплярах

- свидетельство о регистрации транспортного средства (СТС)

- ПТС с подписью продавца и покупателя

- Если на приобретенный автомобиль нет действующей диагностической карты и полиса ОСАГО, то нужно пройти техосмотр и купить полис ОСАГО.

- Обратитесь в ГИБДД по месту вашего нахождения с полным пакетом документов и пройдите регистрацию автомобиля. Транспортное средство нужно зарегистрировать в течение 10 дней с момента покупки.

- После того, как вы прибудете в ГИБДД, вам потребуется поставить машину на специальную площадку, где инспектор проверит документы и данные на кузове и двигателе автомобиля. После этого посетите здание ГИБДД и получите документы. Для регистрации автомобиля нужно уплатить государственные пошлины:

- за выдачу регистрационных знаков (если требуется)

- внесение изменений в свидетельство о регистрации транспортного средства (СТС)

- внесение записи в ПТС

Эксперты рассказали, на что обращать внимание при покупке подержанного авто

Аферисты придумали новую схему мошенничества при продаже машин на вторичном рынке. Они берут в аренду авто, после чего по поддельной доверенности выписывается дубликат паспорта транспортного средства (ПТС). Затем машину спокойно продают другому человеку, который даже не подозревает об обмане. Рассказываем, на что надо обращать внимание при покупке автомобиля, чтобы не стать жертвой мошенников.

Затем машину спокойно продают другому человеку, который даже не подозревает об обмане. Рассказываем, на что надо обращать внимание при покупке автомобиля, чтобы не стать жертвой мошенников.

Фото: depositphotos/[email protected]

Новый вид мошенничества

Автомобильные мошенники придумали новую схему обмана при продаже машины. Афера заключается в том, что злоумышленники оформляют аренду на авто, например для работы в такси, затем изготавливают фальшивую доверенность, по которой получают в ГИБДД дубликат ПТС. После этого машину перепродают невнимательному покупателю, который не обратил внимание на подлог.

Дубликат ПТС выдается в отделении ГИБДД на основании следующих документов: паспорта, доверенности (если интересы собственника представляет доверенное лицо), свидетельства о регистрации транспортного средства (СТС), полиса ОСАГО и квитанции об оплате госпошлины за выдачу нового бланка.

Подобная ситуация произошла с одним из жителей Подмосковья. Автолюбитель купил подозрительно недорогой «Мерседес». И его не насторожило то, что у продавца был дубликат ПТС.

Автолюбитель купил подозрительно недорогой «Мерседес». И его не насторожило то, что у продавца был дубликат ПТС.

После сделки житель Московской области даже поставил машину на учет в ГИБДД. Но спустя какое-то время выяснилось, что автомобиль проходит по уголовному делу, настоящие владельцы уже написали заявление в полицию. В итоге жертвами аферистов стали сразу два человека – владелец иномарки и покупатель, который должен будет вернуть машину, не получив обратно деньги.

«Обманываться рады»?

Автоюрист Дмитрий Славнов рассказал Москве 24 о том, что сейчас на дубликатах ПТС уже не ставят соответствующую отметку, поэтому информацию об этом нужно искать в самом документе.

«Не многие об этом знают, но в 23-й графе ПТС написана информация о том, кто выдал документ: либо это таможня, либо завод-производитель, либо ГИБДД. Если в ней писано отделение ГИБДД, то это точно дубликат», – подчеркнул он.

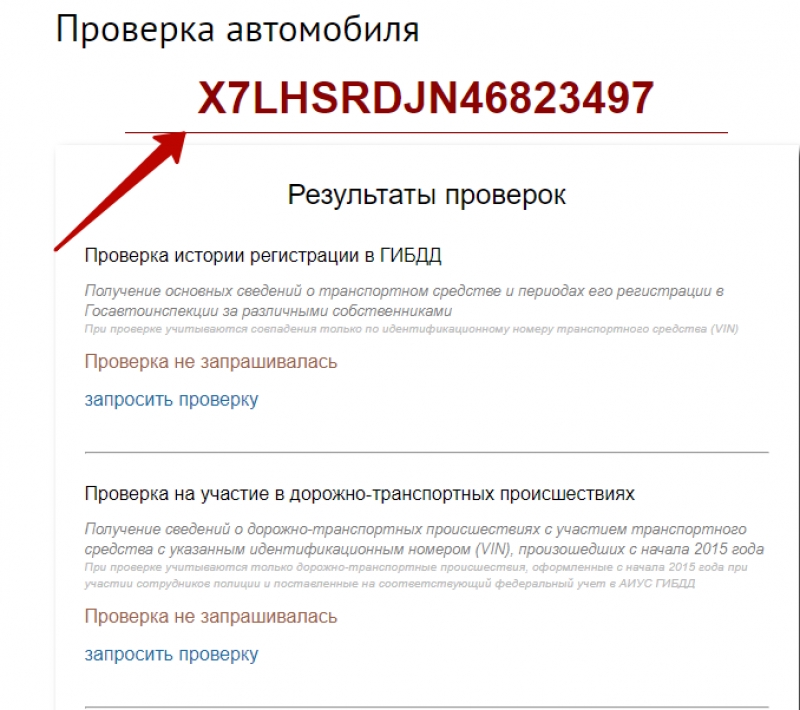

Фото: depositphotos/Deklofenak

Эксперт также объяснил, что при приобретении подержанной машины в первую очередь нужно проверить «юридическую чистоту» сделки. По его словам, перед покупкой необходимо обратить внимание на то, находится ли авто в залоге, аресте или же на него наложен запрет на регистрацию. Это можно проверить в открытом реестре залога движимого имущества, нужен всего лишь VIN-номер машины.

По его словам, перед покупкой необходимо обратить внимание на то, находится ли авто в залоге, аресте или же на него наложен запрет на регистрацию. Это можно проверить в открытом реестре залога движимого имущества, нужен всего лишь VIN-номер машины.

«Если машину кто-то брал в кредит, то она находится в залоге у банка, пока за нее не выплатят полную сумму. Поэтому тот факт, что вы ее купите, не будет означать, что она ваша. Если на машину наложен запрет на регистрационные действия и вы ее купили по договору купли-продажи, то на учет вы ее тоже не сможете поставить, пока он не будет снят», – подчеркнул Славнов.

Дмитрий Славнов

автоюрист

Также автоюрист посоветовал перед покупкой проверить историю автомобиля. Это можно сделать, например, с помощью сайта «Автокод». Однако и такой подход не будет панацеей, уверен Славнов.

«Скрывают чаще всего то, что машина была в ДТП. Но мошеннические схемы тоже «мутируют». Вплоть до того, что на сайтах по продаже аферисты пишут VIN-номер другой машины с приблизительным цветом и пробегом. А по факту продают свою машину после глобального ДТП, прикрываясь чужим номером», – добавил собеседник Москвы 24.

При осмотре машины также стоит обратить внимание на соответствие внешнего вида автомобиля и его пробега. По словам эксперта, установить это возможно, если посмотреть на потертости руля, ручки коробки передач и скошенные педали тормоза.

В свою очередь, вице-президент Национального союза автомобилистов Ян Хайцеэр в разговоре с Москвой 24 отметил, что в условиях пандемии коронавируса автомобильные мошенники резко активизировались. Однако, по его словам, чаще всего покупатели страдают из-за собственной невнимательности.

«Это все от нежелания немного потратиться или углубиться в процесс, чтобы узнать историю автомобиля. Фактически человек становится жертвой по собственной воле, он рад обманываться. Он хочет получить низкую цену – ее получает, а каким образом она устанавливается – он не знает», – полагает он.

Он хочет получить низкую цену – ее получает, а каким образом она устанавливается – он не знает», – полагает он.

Автоэксперт пояснил, что часто люди страдают от нечистых на руку автодилеров, которые перепродают машины, сданные в трейд-ин. Также при выборе автомобиля не стоит соблазняться на его низкую стоимость.

Фото: depositphotos/IgorTishenko

«Юридически они могут быть чисты, но есть опасность купить сильно битый и потом восстановленный автомобиль с нигде не отмеченной историей. А когда человек вносит продавцу в салоне задаток, то выясняется, что нужно делать еще какие-то доплаты. И стоимость становится намного выше обещанной», – подчеркнул Хайцеэр.

Ян Хайцеэр

вице-президент Национального союза автомобилистов

Собеседник Москвы 24 также посоветовал обратиться к специалистам, которые занимаются коммерческой помощью при покупке подержанной машины, чтобы «человек не оставался один на один с нехорошим продавцом».

По его словам, эти люди помогают с выбором, проводят визуальный осмотр автомобиля, проверяют его на целостность лакокрасочных покрытий, скрытых ДТП, удостоверяются, что не скручен пробег, и так далее.

Читайте также

ВТБ запланировал запустить подписку на автомобили в первой половине 2021 года Статьи редакции

Для клиентов подписка будет на 15-20% выгоднее, чем каршеринг, заявили в компании.

Сервис подписки на автомобили для физических лиц банк запустит совместно с «ВТБ Лизинг», пишет РБК со ссылкой на заместителя президента-председателя правления ВТБ Анатолия Печатникова.

«ВТБ Лизинг» займется регистрацией автомобиля в ГИБДД, техобслуживанием, заменой расходных материалов и страхованием автомобиля — это входит в стоимость подписки. Банк также предложит услугу «аварийного комиссара» — будет выезжать на место ДТП и возьмёт на себя оформление и сбор справок.

Банк также предложит услугу «аварийного комиссара» — будет выезжать на место ДТП и возьмёт на себя оформление и сбор справок.

Оформить подписку на автомобиль можно на срок от шести до 24 месяцев, а пробег составит до 20 тысяч км в год. Ежемесячный платеж по подписке в среднем будет в полтора раза меньше, чем по автокредиту, обещают в ВТБ.

На пилотном этапе в сервисе будет доступно ограниченное число моделей среднего и верхнего ценового сегмента, в зависимости от результатов тестирования компания расширит количество, заявил Печатников.

В России подписку на автомобили предлагают и другие компании: в июне 2019 года первым это сделал Volvo, а за ним Hyundai, KIA и другие.

17 737 просмотров

{ «author_name»: «Рая Хачатрян», «author_type»: «editor», «tags»: [«\u043d\u043e\u0432\u043e\u0441\u0442\u044c»,»\u043d\u043e\u0432\u043e\u0441\u0442\u0438″,»\u0432\u0442\u0431″], «comments»: 332, «likes»: 26, «favorites»: 32, «is_advertisement»: false, «subsite_label»: «transport», «id»: 204423, «is_wide»: false, «is_ugc»: false, «date»: «Wed, 03 Feb 2021 22:22:36 +0300», «is_special»: false }

{«id»:594603,»url»:»https:\/\/vc. ru\/u\/594603-raya-hachatryan»,»name»:»\u0420\u0430\u044f \u0425\u0430\u0447\u0430\u0442\u0440\u044f\u043d»,»avatar»:»243c85f4-90b6-04a3-4d82-4527c9670a8b»,»karma»:14186,»description»:»»,»isMe»:false,»isPlus»:true,»isVerified»:false,»isSubscribed»:false,»isNotificationsEnabled»:false,»isShowMessengerButton»:false}

ru\/u\/594603-raya-hachatryan»,»name»:»\u0420\u0430\u044f \u0425\u0430\u0447\u0430\u0442\u0440\u044f\u043d»,»avatar»:»243c85f4-90b6-04a3-4d82-4527c9670a8b»,»karma»:14186,»description»:»»,»isMe»:false,»isPlus»:true,»isVerified»:false,»isSubscribed»:false,»isNotificationsEnabled»:false,»isShowMessengerButton»:false}

{«url»:»https:\/\/booster.osnova.io\/a\/relevant?site=vc»,»place»:»entry»,»site»:»vc»,»settings»:{«modes»:{«externalLink»:{«buttonLabels»:[«\u0423\u0437\u043d\u0430\u0442\u044c»,»\u0427\u0438\u0442\u0430\u0442\u044c»,»\u041d\u0430\u0447\u0430\u0442\u044c»,»\u0417\u0430\u043a\u0430\u0437\u0430\u0442\u044c»,»\u041a\u0443\u043f\u0438\u0442\u044c»,»\u041f\u043e\u043b\u0443\u0447\u0438\u0442\u044c»,»\u0421\u043a\u0430\u0447\u0430\u0442\u044c»,»\u041f\u0435\u0440\u0435\u0439\u0442\u0438″]}},»deviceList»:{«desktop»:»\u0414\u0435\u0441\u043a\u0442\u043e\u043f»,»smartphone»:»\u0421\u043c\u0430\u0440\u0442\u0444\u043e\u043d\u044b»,»tablet»:»\u041f\u043b\u0430\u043d\u0448\u0435\u0442\u044b»}},»isModerator»:false}

Чем возмущены владельцы машин с иностранными номерами?

ЧТО СТАЛО ПРИЧИНОЙ НЕДОВОЛЬСТВА?

14 января министерство внутренних дел Казахстана обратилось к владельцам машин с номерными знаками Армении, Кыргызстана и России, заявив, что транспортные средства, не состоящие на казахстанском учете, находятся в стране незаконно. В ведомстве заявили о необходимости регистрации авто с уплатой всех таможенных и налоговых платежей, утилизационного сбора. Тем, кто ввез такие авто менее года назад и управляет машинами по доверенности, не желает их регистрировать, власти предлагают вывезти транспортное средство за пределы страны на 30 суток или продать его за границей.

В ведомстве заявили о необходимости регистрации авто с уплатой всех таможенных и налоговых платежей, утилизационного сбора. Тем, кто ввез такие авто менее года назад и управляет машинами по доверенности, не желает их регистрировать, власти предлагают вывезти транспортное средство за пределы страны на 30 суток или продать его за границей.

С 16 по 19 января владельцы автомобилей с иностранными номерами собирались в Актау, Актобе, Жанаозене, Уральске, Петропавловске и Семее и высказывали требования к властям упростить процедуру регистрации машин.

Один из участников акции протеста, состоявшейся 16 января в Актобе, Ергали Кулниязов, говорит, что обращение министерства омрачило радость тех, кто купил недорогие и качественные автомобили в Армении, Кыргызстане и России.

— Автомобиль марки Toyota Ipsum, 2006 года выпуска, я купил в Армении за два с половиной миллиона тенге (около 6 500 долларов). Сейчас я езжу с армянскими документами. Для регистрации автомобиля в Казахстане, в соответствии с существующими требованиями, нужно в три раза больше денег. Во-первых, у меня их нет. Во-вторых, почему у нас такая дорогая таможенная регистрация? — вопрошает он.

Во-первых, у меня их нет. Во-вторых, почему у нас такая дорогая таможенная регистрация? — вопрошает он.

Многие автовладельцы после заявления министерства побывали в специальных ЦОНах и выяснили, в какую сумму обойдется регистрация машин. Как говорит один из водителей, за официальную регистрацию автомобиля, приобретенного в Армении за четыре миллиона 700 тысяч тенге (около 12 300 долларов), ему нужно заплатить семь миллионов 300 тысяч тенге (около 19 200 долларов).

Большинство автовладельцев, которые купили авто за границей, называют примерно такие же суммы. Некоторые объясняют, что на покупку относительно дешевых автомобилей в Армении они взяли кредиты, взяли деньги в долг у знакомых. По их словам, им невыгодно ехать в Армению, чтобы продать там автомобиль, и также невыгодно ставить его на учет в Казахстане.

Автовладельцы возмущены и тем, что власти никак не препятствовали ввозу машин с иностранными номерами и не давали ранее пояснений. Саламат Данабеков из Актобе вопрошает, почему правительство молчало, когда граждане Казахстана начали завозить авто из Армении три года назад. Доводы МВД о том, что водители не зарегистрированных в Казахстане машин чувствуют себя «безнаказанно», идут на нарушения правил движения, не опасаясь быть снятыми на камеры наблюдения и получить штрафы, автовладельцы считают неубедительными.

Саламат Данабеков из Актобе вопрошает, почему правительство молчало, когда граждане Казахстана начали завозить авто из Армении три года назад. Доводы МВД о том, что водители не зарегистрированных в Казахстане машин чувствуют себя «безнаказанно», идут на нарушения правил движения, не опасаясь быть снятыми на камеры наблюдения и получить штрафы, автовладельцы считают неубедительными.

— В таком случае пусть наши авто поставят на временный учет. Мы заплатим и налоги, и штрафы, — говорит Саламат Данабеков.

По словам представителей властей, выходивших к участникам выступлений автовладельцев в нескольких городах Казахстана, пока водителей предупреждают, не подвергая штрафам за эксплуатацию не зарегистрированных в стране машин. При этом ранее в комитете административной полиции МВД сообщали, что не исключают привлечения владельцев машин к административной ответственности и отправки их транспортных средств на штрафстоянки.

Насколько уместны требования владельцев незарегистрированных авто? Сколько стоит регистрация автомобиля в Казахстане? Почему в Казахстане дорогие машины? В беседе с репортером Азаттыка эксперты высказывают мнение, что не зарегистрировавшие авто должны нести ответственность, но и власти обязаны были вовремя предупредить автовладельцев.

Нураддин Садыков, предприниматель, занимающийся автобизнесом:

Автомобиль из-за границы ставят на учет при выполнении четырех условий. Первое — это оплата таможенной пошлины, она не очень дорогая. Второе — первичная регистрация авто. Сбор за первичную регистрацию автомобиля, выпущенного три года назад, составляет 50 МРП (122 тысячи тенге), за авто старше трех лет — 500 МРП (один миллион 250 тысяч тенге). Этот платеж зависит не от объема двигателя, а от года выпуска. Третье условие — наличие сертификата на соответствие стандарту «Евро-5». В других странах Евразийского экономического союза, кроме Казахстана, используют стандарт «Евро-4». Стоимость сертификата, который прежде стоил 12–13 тысяч тенге, сейчас составляет 250 тысяч тенге. Четвертое условие — утилизационный сбор. Его платят частной компании «Оператор РОП». Размер этого сбора составляет от 900 тысяч до 20 миллионов тенге. Утилизационный сбор ввели после того, как в 2014–2015 годах граждане Казахстана начали в массовом порядке ввозить автомобили из России. Однако почему его должны платить частной компании? С учетом всех платежей регистрация автомобиля марки Toyota Camry 2016 или 2017 года выпуска с объемом двигателя 2,5 литра обойдется в сумму около семи миллионов тенге. Недавно я ездил в Южную Корею. Цены на авто там и у нас как небо и земля. Наши монополисты держат высокие цены на авто. К примеру, в Казахстане автомобиль марки ВАЗ в среднем стоит около четырех миллионов тенге, в России в автосалоне стоит два с половиной миллиона тенге.

Однако почему его должны платить частной компании? С учетом всех платежей регистрация автомобиля марки Toyota Camry 2016 или 2017 года выпуска с объемом двигателя 2,5 литра обойдется в сумму около семи миллионов тенге. Недавно я ездил в Южную Корею. Цены на авто там и у нас как небо и земля. Наши монополисты держат высокие цены на авто. К примеру, в Казахстане автомобиль марки ВАЗ в среднем стоит около четырех миллионов тенге, в России в автосалоне стоит два с половиной миллиона тенге.

Эдуард Эдоков, председатель Независимого автомобильного союза Казахстана:

Есть такое выражение «Незнание закона не освобождает от ответственности». Как можно предупредить? Когда вы покупаете автомобиль за рубежом, вы становитесь участником внешнеэкономической деятельности. Как участник внешнеэкономической деятельности, который перечисляет деньги за рубеж, получает товары, вы обязаны знать регламентирующие законы, каким образом вы ввозите товар, должны ли платить пошлины, должны ли платить налоги. Сейчас эти владельцы автомобилей начинают говорить: Ну пожалуйста, дайте нам льгот. Они не платили налоги, не проходили техосмотр, не платили штрафы по видеокамерам. Это было для них хорошо и замечательно.

Сейчас эти владельцы автомобилей начинают говорить: Ну пожалуйста, дайте нам льгот. Они не платили налоги, не проходили техосмотр, не платили штрафы по видеокамерам. Это было для них хорошо и замечательно.

На самом деле законы не поменялись. Другое дело, что государство как-то прикрывало глаза, не добивалось исполнения этого закона. По этому закону человек, который ввез автомобиль из-за рубежа, обязан его поставить на учет в Казахстане.

Согласен, что в этом плане МВД нужно было всем ввозившим автомобиль из Армении и Кыргызстана, других стран выдавать памятку со ссылкой на закон. Тогда бы мы не допустили ввоза 170 тысяч автомобилей.

Утилизационный сбор ввели пять лет назад, первичная регистрация дорогая. Это реальное высасывание денег в какую-то частную контору. И даже если вы заплатите утилизационный сбор, совершенно не факт, что через 20 лет вашу машину утилизируют. Как говорится, или ишак, или падишах сдохнет, а деньги-то вы уже заплатили и, может быть, вашу машину вы совсем не утилизируете, а продадите на запчасти. Я поэтому говорю уже много лет: это сделали, чтобы защитить якобы наших производителей, которые ничего толком не производят, а просто закупают машину в комплекте и прикручивают колесо и вставляют двигатель, выдают это за производство автомобиля.

Я поэтому говорю уже много лет: это сделали, чтобы защитить якобы наших производителей, которые ничего толком не производят, а просто закупают машину в комплекте и прикручивают колесо и вставляют двигатель, выдают это за производство автомобиля.

Олжас Окас, автоблогер:

Норма о регистрации иностранных автомобилей в течение 10 дней давно прописана в статьях 63 и 65 закона «О дорожном движении». Те, кто управляет иностранными авто по доверенности, могут ездить не больше года, после чего автомобиль должен покинуть страну на 30 суток. Пригоняющие авто из Армении и Кыргызстана часто регистрируют транспорт временно там, а техпаспорт оформляют на себя, то есть транспортное средство — их собственность. Такой автомобиль при ввозе в Казахстан необходимо зарегистрировать в течение десяти дней, поставить на первичный учет, оплатить акциз и утилизационный сбор. Самый дорогой платеж — утилизационный сбор. Действительно, в отношении нарушающих правила дорожного движения водителей авто с иностранными номерами принять меры сложно. Среди незарегистрированных авто есть и праворульные машины. Их запрещено регистрировать с 2007 года. Поэтому для их владельцев нет другого выхода, как продать их за границей или разобрать на автозапчасти. В Казахстане также есть владельцы авто, которые устанавливают VIN-коды (идентификационный код транспортного средства) со своих старых непригодных автомобилей на привезенные из-за границы точно такие же авто и ездят со старыми документами.

Среди незарегистрированных авто есть и праворульные машины. Их запрещено регистрировать с 2007 года. Поэтому для их владельцев нет другого выхода, как продать их за границей или разобрать на автозапчасти. В Казахстане также есть владельцы авто, которые устанавливают VIN-коды (идентификационный код транспортного средства) со своих старых непригодных автомобилей на привезенные из-за границы точно такие же авто и ездят со старыми документами.

ЧТО ЗАЯВЛЯЮТ В МВД?

По данным МВД Казахстана, в стране насчитывается почти 170 тысяч машин, состоящих на учете в Армении, Кыргызстане, Беларуси и России. В МВД заявили, что по вине водителей-казахстанцев, эксплуатирующих авто с иностранными номерами, совершено 1 854 ДТП, в которых погибли 132 человека и более 500 получили ранения. В 2019 году видеокамеры зафиксировали более 90 тысяч нарушений, допущенных водителями таких машин.

В заявлении министерства говорится, что «зарегистрированные в Армении и Кыргызстане автомобили с 2014 года до 1 января 2020 года могут временно ввозиться в Казахстан без уплаты таможенных пошлин и налогов только постоянно проживающими в этих странах лицами».

За управление автомобилем, не зарегистрированным в установленном порядке, предусмотрен штраф в размере 10 МРП (25 тысяч тенге) с водворением машины на штрафстоянку, говорят в МВД.

После вступления Казахстана в Таможенный союз в 2010 году таможенные платежи в стране по ряду товаров значительно увеличились, цены на автомобили выросли. С 2015 года Таможенный союз преобразован в Евразийский экономический союз, его членами являются, кроме Казахстана, еще четыре постсоветских государства — Армения, Беларусь, Кыргызстан и Россия.

Учет автомобильных шин \ Акты, образцы, формы, договоры \ Консультант Плюс

]]>Подборка наиболее важных документов по запросу Учет автомобильных шин (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Формы документов: Учет автомобильных шинСудебная практика: Учет автомобильных шин Открыть документ в вашей системе КонсультантПлюс:Подборка судебных решений за 2020 год: Статья 318 «Порядок определения суммы расходов на производство и реализацию» главы 25 «Налог на прибыль организаций» НК РФ

(Юридическая компания «TAXOLOGY»)Налоговый орган установил, что налогоплательщик осуществлял перевозку добытого угля собственным транспортом и относил расходы на перевозку в состав прямых расходов, а также с привлечением подрядной организации и в этом случае расходы по перевозке включались в состав косвенных.

Также в состав косвенных расходов налогоплательщиком — угледобывающим предприятием были включены расходы по амортизации автошин, запасные части на текущий, капитальный ремонт техники и оборудования, смазочные материалы. Налоговый орган пришел к выводу, что и расходы на транспортировку угля с привлечением подрядной организации, и материальные затраты на смазочные материалы, запасные части, агрегаты (капитальный и текущий ремонты, текущее содержание), амортизацию автошин относятся к прямым расходам. Суд признал вывод налогового органа обоснованным. Суд указал, что согласно Инструкции по планированию, учету и калькулированию себестоимости добычи и обогащения угля (сланца), утвержденной Минтопэнерго России 25.12.1996, затраты на транспортировку угля и породы транспортом, а также приобретение запасных частей для ремонта машин и оборудования, сам ремонт отнесены в состав материальных затрат и используются при формировании себестоимости продукции, поэтому, принимая во внимание специфику угольной отрасли, спорные расходы соответствуют критерию материальных расходов, предусмотренных ст.

Также в состав косвенных расходов налогоплательщиком — угледобывающим предприятием были включены расходы по амортизации автошин, запасные части на текущий, капитальный ремонт техники и оборудования, смазочные материалы. Налоговый орган пришел к выводу, что и расходы на транспортировку угля с привлечением подрядной организации, и материальные затраты на смазочные материалы, запасные части, агрегаты (капитальный и текущий ремонты, текущее содержание), амортизацию автошин относятся к прямым расходам. Суд признал вывод налогового органа обоснованным. Суд указал, что согласно Инструкции по планированию, учету и калькулированию себестоимости добычи и обогащения угля (сланца), утвержденной Минтопэнерго России 25.12.1996, затраты на транспортировку угля и породы транспортом, а также приобретение запасных частей для ремонта машин и оборудования, сам ремонт отнесены в состав материальных затрат и используются при формировании себестоимости продукции, поэтому, принимая во внимание специфику угольной отрасли, спорные расходы соответствуют критерию материальных расходов, предусмотренных ст. 254 НК РФ, которые в силу ст. 318 НК РФ относятся к прямым расходам. Суд отметил, что транспортировка угля связана с основным видом деятельности и осуществляется в рамках технологического процесса производства, внутреннее технологическое перемещение угля, в том числе между складами, входит в технологическую схему движения угля, является одним из этапов в технологической цепочке, предусмотренной проектной документацией налогоплательщика, расходы на ремонт и покупку запчастей связаны с транспортом, отнесенным к основному производству, проектная документация налогоплательщика прямо предусматривает, что в состав затрат на производство продукции включены затраты на ГСМ, запасные части, затраты на смазочные материалы, использование объектов основных средств (транспортных средств) в хозяйственной жизни налогоплательщика, в том числе периодическая их эксплуатация в целях, отвлеченных от основной деятельности, является прерогативой самого хозяйствующего субъекта, однако не свидетельствует об экономической необходимости изменения вида расходов без внесения соответствующих изменений в проектную документацию и технологическую схему основного производства, переведения конкретной единицы основного средства из основного производства во вспомогательное.

254 НК РФ, которые в силу ст. 318 НК РФ относятся к прямым расходам. Суд отметил, что транспортировка угля связана с основным видом деятельности и осуществляется в рамках технологического процесса производства, внутреннее технологическое перемещение угля, в том числе между складами, входит в технологическую схему движения угля, является одним из этапов в технологической цепочке, предусмотренной проектной документацией налогоплательщика, расходы на ремонт и покупку запчастей связаны с транспортом, отнесенным к основному производству, проектная документация налогоплательщика прямо предусматривает, что в состав затрат на производство продукции включены затраты на ГСМ, запасные части, затраты на смазочные материалы, использование объектов основных средств (транспортных средств) в хозяйственной жизни налогоплательщика, в том числе периодическая их эксплуатация в целях, отвлеченных от основной деятельности, является прерогативой самого хозяйствующего субъекта, однако не свидетельствует об экономической необходимости изменения вида расходов без внесения соответствующих изменений в проектную документацию и технологическую схему основного производства, переведения конкретной единицы основного средства из основного производства во вспомогательное. Статьи, комментарии, ответы на вопросы: Учет автомобильных шинНормативные акты: Учет автомобильных шин Приказ Минфина РФ от 31.10.2000 N 94н

Статьи, комментарии, ответы на вопросы: Учет автомобильных шинНормативные акты: Учет автомобильных шин Приказ Минфина РФ от 31.10.2000 N 94н(ред. от 08.11.2010)

«Об утверждении Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкции по его применению»На субсчете 10-5 «Запасные части» учитывается наличие и движение приобретенных или изготовленных для нужд основной деятельности запасных частей, предназначенных для производства ремонтов, замены изношенных частей машин, оборудования, транспортных средств и т.п., а также автомобильных шин в запасе и обороте. Здесь же учитывается движение обменного фонда полнокомплектных машин, оборудования, двигателей, узлов, агрегатов, создаваемого в ремонтных подразделениях организаций, на технических обменных пунктах и ремонтных заводах.

Открыть документ в вашей системе КонсультантПлюс:

Открыть документ в вашей системе КонсультантПлюс:Приказ Минфина России от 01.12.2010 N 157н

(ред. от 14.09.2020)

«Об утверждении Единого плана счетов бухгалтерского учета для органов государственной власти (государственных органов), органов местного самоуправления, органов управления государственными внебюджетными фондами, государственных академий наук, государственных (муниципальных) учреждений и Инструкции по его применению»

(Зарегистрировано в Минюсте России 30.12.2010 N 19452)

(с изм. и доп., вступ. в силу с 01.01.2021)349. Счет предназначен для учета информации о материальных ценностях, выданных на транспортные средства взамен изношенных, в целях контроля за их использованием. Перечень материальных ценностей, учитываемых на забалансовом счете (двигатели, аккумуляторы, шины и покрышки и т.п.), определяется учетной политикой учреждения на основании установленных норм расхода и (или) сроков службы ремонтно-эксплуатационных материалов и запасных частей.

Лизинговые сделки на приобретение автомобилей Хонда

Во-вторых, экономическая выгода налицо: автомобиль передается лизингополучателю на срок, который равен сроку его полной амортизации, что позволяет оформить переход права собственности на автомобиль от лизингодателю к лизингополучателю по стоимости, близкой к нулевой.

Лизинг дешевле! Покупку служебного автомобиля Вы оплачиваете из прибыли предприятия. Лизинговые платежи за служебный автомобиль относятся на себестоимость. Лизинговые платежи больше, чем платежи при покупке автомобиля на величину лизингового процента, но, несмотря на это, с учетом отнесения лизинговых платежей на себестоимость лизинг оказывается дешевле покупки.

Кроме того, при лизинге автомобиль находится на балансе лизингодателя, который сам ставит его на учет в государственных органах и предоставляет право управления лизингополучателю по доверенности.

Также мы можем предложить Вашей компании приобрести автомобили в оперативный лизинг. Это удобно и выгодно, потому, что все Ваши затраты за определенный срок будут учтены в лизинговых платежах, а сам автомобиль после окончания срока лизинга Вы возвращаете лизингодателю, экономя свое время и не отвлекая ресурсы, необходимые для регистрационных действий и последующей реализации автопарка.

Это удобно и выгодно, потому, что все Ваши затраты за определенный срок будут учтены в лизинговых платежах, а сам автомобиль после окончания срока лизинга Вы возвращаете лизингодателю, экономя свое время и не отвлекая ресурсы, необходимые для регистрационных действий и последующей реализации автопарка.

Перечень документов для подготовки лизинговой сделки:

- Предварительная заявка по прилагаемой форме.

- Общие сведения о предприятии: область предпринимательской деятельности, производимая продукция, выполняемые работы, оказываемые услуги (ксерокопии лицензий, если деятельность лицензируется).

- Нотариально засвидетельствованные копии Устава предприятия и Учредительного договора, если предусмотрено его составление законодательством.

- Нотариально засвидетельствованная копия Свидетельства о регистрации предприятия.

- Нотариально засвидетельствованная копия Свидетельства о постановке на налоговый учет.

- Карточка с образцами подписей должностных лиц и оттиском печати предприятия (копия банковской карточки, засвидетельствованная нотариально).

- Выписка из протокола и приказов о назначении руководителя и главного бухгалтера (засвидетельствованные печатью предприятия и подписью его руководителя).

- Ксерокопии страниц паспортов руководителя и главного бухгалтера предприятия с основными сведениями.

- Оригиналы и ксерокопии формы №1, №2 бухгалтерских отчетов предприятия за четыре последних отчетных периода и формы №3, №4, №5 годового отчета за последний финансовый год (оригиналы возвращаются).

- Справка из обслуживающих банков об отсутствии (наличии) картотеки №2.

- Справка из обслуживающих банков об отсутствии (наличии) ссудной задолженности.

- Справка о стоимости имущества и сумме обязательств, учитываемых на забалансовых счетах предприятия.

прямых затрат по сравнению с Косвенный учет и финансы | Малый бизнес

В производственных компаниях затраты на рабочую силу и материалы делятся на прямые и косвенные компоненты. Прямые затраты — это те, которые можно напрямую связать с производимой продукцией, в то время как косвенные затраты нельзя связать с конкретным продуктом. Знание разницы между этими двумя затратами поможет обеспечить правильный учет затрат.

Знание разницы между этими двумя затратами поможет обеспечить правильный учет затрат.

Прямые затраты на рабочую силу

Прямые затраты на рабочую силу — это любые затраты на рабочую силу, которые можно проследить до продукта.Для большинства компаний эти затраты состоят в основном из заработной платы и пособий линейным работникам. Прямой труд, также известный как сенсорный труд, обычно требует значительных затрат для производителей. Часто эта группа сотрудников не высокооплачиваемая, но рабочих в группе много.

Косвенные затраты на рабочую силу

Косвенные затраты на рабочую силу состоят из заработной платы и пособий, выплачиваемых работникам, которые физически не касаются продукта во время производства. Обычно руководители производства рассматриваются как косвенные работники, но многие другие сотрудники могут быть отнесены к этой категории.Дворники, руководство фабрики и персонал службы безопасности также можно рассматривать как косвенную рабочую силу. Важно отметить, что косвенный труд считается частью накладных расходов компании, и поэтому эти затраты распределяются на продукты на ежемесячной основе.

Важно отметить, что косвенный труд считается частью накладных расходов компании, и поэтому эти затраты распределяются на продукты на ежемесячной основе.

Прямые материалы

Сырье, которое можно напрямую проследить до продуктов, называется прямыми материалами. Эти материалы обычно являются основным сырьем для производства. Например, производитель автомобилей перечислил бы сталь и стекло как прямые материалы.Сталь и стекло можно напрямую отследить до каждого автомобиля, и поэтому сумма, использованная для создания каждого автомобиля, будет напрямую отражаться в бухгалтерских записях компании.

Непрямые материалы

Производственные материалы, такие как клей, припой или смазка, известны как непрямые материалы. Эти материалы могут быть составными частями продукта, но не могут быть прослежены напрямую. Например, даже если для сборки печатной платы определенно требуется припой, было бы сложно измерить количество припоя, используемого для изготовления каждой платы. Поэтому компания классифицирует припой как непрямой материал и распределяет используемый припой равномерно по всем производимым печатным платам, вместо того, чтобы отслеживать материал, используемый на каждой плате.

Поэтому компания классифицирует припой как непрямой материал и распределяет используемый припой равномерно по всем производимым печатным платам, вместо того, чтобы отслеживать материал, используемый на каждой плате.

Ссылки

- Управленческий учет: Рэй Гаррисон и др.

Writer Bio

Статьи Джона Фридмана посвящены вопросам управления и финансовой ответственности. Он является дипломированным бухгалтером, имеет диплом с отличием со степенью бакалавра искусств в области делового администрирования и пишет с 1998 года.Его карьера включает аудит публичных компаний и работу с командой по подбору персонала в его альма-матер.

С учетом себестоимости товаров для продажи подержанных автомобилей

Вот пошаговое описание того, что, похоже, вы хотите узнать.

Сделайте автомобиль инвентарным. (Если вам нужна помощь в выборе учетных записей или хороший пример настройки, напишите мне в личку, мы можем предоставить вам точные скриншоты и, возможно, видео-пошаговое руководство по всей настройке)

Я также рекомендую использовать отслеживание классов и создать класс для вашего автомобиля, чтобы вам было легче отслеживать связанные с ним расходы. Установите этот класс в настройках инвентаря, чтобы он использовал этот класс в любой транзакции для автомобиля.

Установите этот класс в настройках инвентаря, чтобы он использовал этот класс в любой транзакции для автомобиля.

Когда вы покупаете автомобиль, введите расходы, которые показывают, что вы заплатили определенную сумму за автомобиль на автоаукционе или от того, кто продал вам автомобиль. Убедитесь, что вы также выбрали класс транспортного средства в расходной транзакции для покупки транспортного средства. Это увеличит ваш инвентарь на 1 для этого транспортного средства и увеличит ваш счет актива инвентаря.

Поскольку вы несете расходы на ремонт, уборку и т. Д… Выберите любые счета расходов, которые вы настроили для ремонта, очистки и других услуг, которые вы используете для подготовки автомобиля к продаже. Для каждого расхода присвойте расходу класс транспортного средства.

Когда вы будете готовы продать автомобиль, используйте счет-фактуру или кассовый чек и выберите элемент инвентаря транспортного средства в качестве элемента, который вы продаете. Введите цену, которую вы продаете в течение длительного времени с любыми другими предметами, которые вы можете продавать вместе с ним. (Расширенная гарантия и др.). Убедитесь, что класс транспортного средства также установлен для всех строк продажи.Это уменьшит ваш счет активов инвентаря, увеличит вашу стоимость проданных товаров, а также ваш счет дохода от продажи.

Введите цену, которую вы продаете в течение длительного времени с любыми другими предметами, которые вы можете продавать вместе с ним. (Расширенная гарантия и др.). Убедитесь, что класс транспортного средства также установлен для всех строк продажи.Это уменьшит ваш счет активов инвентаря, увеличит вашу стоимость проданных товаров, а также ваш счет дохода от продажи.

После сохранения транзакции продажи вы можете запустить отчет, такой как «Прибыль и убыток по классам», в котором будут показаны понесенные вами расходы, а также деньги, полученные от продажи.

Я приложил образец итогового отчета ниже.

Вот информация для этого примера, который вы видите.

Купил Ford F150 на аукционе за 2500 долларов

Вложил в общей сложности 1210 долларов на очистку, ремонт и подготовительные работы, чтобы подготовить его к продаже

Продал его за 22500 долларов плюс расширенную гарантию за 500 долларов

Общий доход от этого продажа составляет 23000

Отчет показывает стоимость проданных товаров как первоначальную покупку 2500

Валовая прибыль составляет 20 500

Расходы на этот автомобиль всего 1210

Чистая прибыль на этом автомобиле составляет 19 290

Посмотреть решение в исходном сообщении

Транспортные расходы | Бухгалтерский учет | Колледж Бейтса

Воздушное путешествие

Ожидается, что авиаперелеты будут наименее затратными в соответствии с маршрутом и с разумным уровнем комфорта и удобства для путешественника. Стандартные приспособления должны использоваться, кроме исключительных обстоятельств. Стоимость приобретенных авиабилетов может быть возмещена до начала поездки; см. «Авансы на поездку» выше.

Стандартные приспособления должны использоваться, кроме исключительных обстоятельств. Стоимость приобретенных авиабилетов может быть возмещена до начала поездки; см. «Авансы на поездку» выше.

Частный транспорт

Ставка возмещения миль IRS будет выплачиваться за использование частного (не арендованного или взятого в лизинг) автомобиля, используемого для работы в колледже. Ставка возмещения миль IRS включает возмещение расходов на бензин и использование личного автомобиля и предполагает, что владелец транспортного средства поддерживает адекватный уровень страхования.Дополнительное возмещение будет производиться за проезд и парковку; тем не менее, Колледж не возмещает сотрудникам парковочные талоны, штрафы за переезд или нарушение правил взимания платы, потерю в результате кражи или сборы за буксировку транспортных средств.

Возмещение миль должно подтверждаться калькулятором пробега, например Mapquest.com. Поскольку IRS не позволяет возмещать расходы на поездку на работу, деловая поездка должна происходить с меньшего расстояния от кампуса колледжа или дома путешественника до места деловой поездки и наоборот.

Владелец частного автомобиля, используемого для работы в колледже, обязан иметь соответствующую страховку для своей защиты и защиты любых пассажиров. Когда в ходе ведения бизнеса Колледжа используются автомобили, находящиеся в частной собственности, страховое покрытие владельца для ответственности, столкновений и комплексных претензий будет «первичным», а страховое покрытие Колледжа будет обеспечивать защиту сверх лимитов страхования ответственности, которыми владеет владелец. на собственном автомобиле.Страховые отчисления являются обязанностью владельца частного транспортного средства.

Ставки возмещения миль за личные автомобили, использованные для поездок в колледж, в указанные ниже даты будут выплачиваться следующим образом:

- 1 января 2021 — 31 декабря 2021 56 центов за милю

- 1 января 2020 г. — 31 декабря 2020 г. 57,5 центов за милю

Арендованные автомобили

Транспортные средства следует арендовать у коммерческой арендной компании, если это окажется наименее затратным для Колледжа и / или во избежание страховых обязательств по использованию частного транспортного средства для бизнеса Колледжа. Арендованные или взятые в лизинг автомобили не имеют права на возмещение миль частного автомобиля; однако будет произведена компенсация за бензин, дорожные сборы и плату за парковку. Колледж не возмещает сотрудникам парковочные талоны, штрафы за переезд или нарушение правил взимания платы, потерю в результате кражи или сборы за буксировку транспортного средства.

Арендованные или взятые в лизинг автомобили не имеют права на возмещение миль частного автомобиля; однако будет произведена компенсация за бензин, дорожные сборы и плату за парковку. Колледж не возмещает сотрудникам парковочные талоны, штрафы за переезд или нарушение правил взимания платы, потерю в результате кражи или сборы за буксировку транспортного средства.

При аренде автомобиля в Соединенных Штатах путешественники должны отказаться от страхового покрытия для страхового возмещения ущерба (DW), страхования от несчастных случаев (PAI) и дополнительной защиты ответственности (SLP) от агентства по аренде автомобилей.Если автомобиль арендуется за границей для коммерческого использования, необходимо приобрести обязательное местное страхование и физический ущерб. Транспортные средства, арендованные для работы в колледже, должны быть арендованы на имя сотрудника с указанием названия и адреса колледжа в форме, чтобы иметь защиту по страховке колледжа.

Путешественники, попавшие в аварию на арендованном автомобиле во время работы в колледже, должны немедленно уведомить правоохранительные органы в пределах юрисдикции, где произошла авария, и директора службы безопасности кампуса в колледже Бейтс (207-786-6254). Компания по аренде автомобилей должна быть уведомлена в соответствии с требованиями компании по аренде автомобилей.

Компания по аренде автомобилей должна быть уведомлена в соответствии с требованиями компании по аренде автомобилей.

Политика компании Bates в отношении транспортных средств

Эксплуатация арендованных, взятых в лизинг или находящихся в частной собственности транспортных средств для бизнеса Колледжа подпадает под действие Политики в отношении автотранспортных средств Колледжа Бейтса и Программы и политики обучения водителей.

Прямая стоимость

Что такое прямые затраты?

Прямые затраты — это цена, которая может быть напрямую связана с производством определенных товаров или услуг.Прямые затраты можно отследить до объекта затрат, которым может быть услуга, продукт или отдел. Прямые и косвенные затраты — это два основных типа расходов или затрат, которые могут понести компании. Прямые затраты часто являются переменными затратами, то есть они колеблются в зависимости от уровня производства, такого как запасы. Однако некоторые затраты, например косвенные, труднее отнести к конкретному продукту. Примеры косвенных затрат включают амортизационные и административные расходы.

Примеры косвенных затрат включают амортизационные и административные расходы.

Понимание прямых затрат

Хотя прямые затраты обычно являются переменными затратами, они также могут включать постоянные затраты.Например, арендная плата за завод может быть привязана непосредственно к производственному объекту. Обычно арендная плата считается накладными расходами. Однако компании иногда могут привязать фиксированные затраты к единицам, произведенным на конкретном предприятии.

Примеры прямых затрат

Любые затраты, связанные с производством товара, даже если это лишь часть затрат, отнесенных к производственному объекту, включаются как прямые затраты. Ниже приведены некоторые примеры прямых затрат:

- Непосредственный труд

- Прямые материалы

- Производственные материалы

- Заработная плата производственного персонала

- Расход топлива или энергии

Поскольку прямые затраты можно конкретно отследить до продукта, прямые затраты не нужно распределять на продукт, отдел или другие объекты затрат. Прямые затраты обычно приносят пользу только одному объекту затрат. Статьи, которые не являются прямыми затратами, объединяются и распределяются на основе драйверов затрат.

Прямые затраты обычно приносят пользу только одному объекту затрат. Статьи, которые не являются прямыми затратами, объединяются и распределяются на основе драйверов затрат.

Прямые и косвенные затраты — это основные затраты, связанные с производством товара или услуги. В то время как прямые затраты легко связаны с продуктом, косвенные затраты — нет.

Ключевые выводы

- Прямые затраты — это цена, которая может быть напрямую связана с производством определенных товаров или услуг.

- Прямые затраты можно отследить до объекта затрат, которым может быть услуга, продукт или отдел.

- Примеры прямых затрат включают прямые затраты на оплату труда и прямые материалы.

- Хотя прямые затраты обычно являются переменными затратами, они также могут быть постоянными затратами. Например, арендная плата за завод может быть привязана непосредственно к производственному объекту.

Прямые и косвенные затраты

Прямые затраты довольно просто определить объект затрат. Например, Ford Motor Company (F) производит автомобили и грузовики. Сталь и болты, необходимые для производства легкового или грузового автомобиля, будут классифицироваться как прямые затраты.Однако косвенными расходами будет электричество для завода-изготовителя. Хотя расходы на электроэнергию могут быть привязаны к объекту, они не могут быть напрямую привязаны к конкретной единице и, следовательно, классифицируются как косвенные.

Например, Ford Motor Company (F) производит автомобили и грузовики. Сталь и болты, необходимые для производства легкового или грузового автомобиля, будут классифицироваться как прямые затраты.Однако косвенными расходами будет электричество для завода-изготовителя. Хотя расходы на электроэнергию могут быть привязаны к объекту, они не могут быть напрямую привязаны к конкретной единице и, следовательно, классифицируются как косвенные.

Фиксированная и переменная

Прямые затраты не должны быть фиксированными по своей природе, поскольку их удельная стоимость может меняться со временем или в зависимости от используемого количества. Примером может служить зарплата руководителя, работавшего над одним проектом. Эта стоимость может быть напрямую отнесена к проекту и относится к фиксированной сумме в долларах.Материалы, которые использовались для создания продукта, такие как дерево или бензин, могут быть отслежены напрямую, но не содержат фиксированной суммы в долларах. Это связано с тем, что размер заработной платы руководителя известен, в то время как уровни производства единицы варьируются в зависимости от продаж.

Оценка запасов

Использование прямых затрат требует строгого управления оценкой запасов, когда запасы приобретаются по разным долларовым ценам. Например, стоимость основного компонента производимого изделия может меняться со временем.По мере того, как изделие изготавливается, цена компонента должна быть напрямую отслежена до самого изделия.

Например, при строительстве здания компания могла купить окно за 500 долларов и другое окно за 600 долларов. Если в здании должно быть установлено только одно окно, а другое должно оставаться в инвентаре, необходимо последовательное применение бухгалтерской оценки.

Компании обычно отслеживают эти затраты, используя два метода: первый пришел — первый ушел (FIFO) или последний пришел — первый ушел (LIFO).FIFO предполагает присвоение затрат, таких как закупка запасов, на основе того, какие товары поступили первыми. Поскольку запасы израсходованы в производстве товаров, первые или самые старые предметы инвентаря используются первыми при измерении стоимости предмета. И наоборот, LIFO присваивает стоимость элемента затрат на основе последнего элемента, купленного или добавленного в запасы.

И наоборот, LIFO присваивает стоимость элемента затрат на основе последнего элемента, купленного или добавленного в запасы.

Учет аренды в соответствии с новым стандартом, часть 1

Вкратце

Новый стандарт учета аренды, выпущенный FASB в начале 2016 года, представляет собой одно из крупнейших и наиболее важных изменений принципов отчетности за последние десятилетия.Сам стандарт объемен, и его усвоение станет серьезной задачей для компаний, аудиторов и бухгалтеров. В первой части серии, состоящей из двух частей, авторы обсуждают изменения в определении и классификации различных типов аренды и подробно описывают процесс бухгалтерского учета для арендаторов.

* * *

25 февраля 2016 г. FASB опубликовал новый стандарт аренды, который представляет собой полный пересмотр финансовой отчетности в этой области. Новый стандарт вступает в силу для государственных предприятий, некоторых некоммерческих организаций и определенных планов вознаграждений работникам на годовые периоды (включая промежуточные периоды), начинающиеся после декабря. 15 декабря 2018 г., а для всех остальных предприятий — годовые периоды, начинающиеся после 15 декабря 2019 г. Стандарт предусматривает длительный переходный период; однако он требует, чтобы компании следовали модифицированному ретроспективному подходу, в соответствии с которым требуемые изменения будут применяться к договорам аренды, существующим на начало самого раннего сравнительного периода, представленного в финансовой отчетности того года, когда был принят новый стандарт. Например, публичная компания с календарным годом, представляющая три сравнительных года, ретроспективно применила бы руководство к своему отчету о прибылях и убытках, заканчивающемуся 30 декабря.31, 2017. Модифицированный ретроспективный подход не потребует перехода на новый учет для договоров аренды, срок действия которых истек до самого раннего из представленных периодов.

15 декабря 2018 г., а для всех остальных предприятий — годовые периоды, начинающиеся после 15 декабря 2019 г. Стандарт предусматривает длительный переходный период; однако он требует, чтобы компании следовали модифицированному ретроспективному подходу, в соответствии с которым требуемые изменения будут применяться к договорам аренды, существующим на начало самого раннего сравнительного периода, представленного в финансовой отчетности того года, когда был принят новый стандарт. Например, публичная компания с календарным годом, представляющая три сравнительных года, ретроспективно применила бы руководство к своему отчету о прибылях и убытках, заканчивающемуся 30 декабря.31, 2017. Модифицированный ретроспективный подход не потребует перехода на новый учет для договоров аренды, срок действия которых истек до самого раннего из представленных периодов.

В случае принятия новое руководство по аренде может оказать самое сильное влияние из всех, когда-либо существовавших по сравнению с новым стандартом бухгалтерского учета в пересчете на валовую сумму в долларах США на балансы арендаторов. Исследование, проведенное по заказу Торгово-промышленной палаты и других заинтересованных сторон в 2013 году, показало, что изменения нового стандарта увеличат общие активы и общие обязательства публично торгуемых компаний примерно на 1 доллар.По 5 триллионов каждый, из которых 1,1 триллиона долларов будут получены за счет капитализации существующих забалансовых договоров аренды недвижимости (Джефф Битти, Иэн Биленнесс, Майл Нельсон, Эми Суини и Ник Тэнси, «Пересмотренный предварительный проект по вопросу учета аренды: возвращение на передний план» , ” CBRE Global ViewPoint, июнь 2013 г., http://bit.ly/2urr2aJ).

Исследование, проведенное по заказу Торгово-промышленной палаты и других заинтересованных сторон в 2013 году, показало, что изменения нового стандарта увеличат общие активы и общие обязательства публично торгуемых компаний примерно на 1 доллар.По 5 триллионов каждый, из которых 1,1 триллиона долларов будут получены за счет капитализации существующих забалансовых договоров аренды недвижимости (Джефф Битти, Иэн Биленнесс, Майл Нельсон, Эми Суини и Ник Тэнси, «Пересмотренный предварительный проект по вопросу учета аренды: возвращение на передний план» , ” CBRE Global ViewPoint, июнь 2013 г., http://bit.ly/2urr2aJ).

Новые правила требуют постоянной оценки договоров аренды, чтобы определить, когда происходит событие, которое может изменить признание или оценку аренды, например, изменение срока аренды или изменение существующего соглашения.В некоторых случаях эти изменения обяжут предприятие различать изменения, которые по сути являются модификациями существующего договора аренды, и изменениями, составляющими новый договор аренды, требующий отдельного учета. Среди наиболее сложных аспектов нового стандарта — требования о том, чтобы стороны разделяли компоненты аренды в рамках договора, а также определяли и разделяли компоненты, не связанные с арендой. Стандарт изобилует примерами того, как стороны могут принимать такие решения.

Среди наиболее сложных аспектов нового стандарта — требования о том, чтобы стороны разделяли компоненты аренды в рамках договора, а также определяли и разделяли компоненты, не связанные с арендой. Стандарт изобилует примерами того, как стороны могут принимать такие решения.

Хотя учет договоров аренды в соответствии с новым стандартом для арендодателя не будет существенно отличаться от существующих стандартов, признание арендодателем прибыли от продаж и выручки от операций аренды должно соответствовать части Раздела 606, касающейся признания выручки; если контроль не передается, арендодателю не разрешается признавать прибыль от продажи авансом.Стандарт предоставляет ряд практических приемов, которые позволят сторонам избежать некоторых из наиболее сложных областей реализации. Например, одно положение позволяет предприятию (имеющему особое значение для арендатора) сделать выбор в отношении бухгалтерского учета, чтобы сохранить внебалансовый учет в отношении краткосрочной аренды (т. Е. 12 месяцев или менее). Арендатор, делающий такой выбор, должен применять решение ко всему классу договоров аренды в зависимости от типа базового актива.

Е. 12 месяцев или менее). Арендатор, делающий такой выбор, должен применять решение ко всему классу договоров аренды в зависимости от типа базового актива.

Хотя трудно охватить все аспекты такого большого документа (более 400 страниц), в этой статье из двух частей основное внимание будет уделено тому, как стандарт определяет и определяет договор как договор аренды или содержащий договор аренды, и как соответствующие стороны классифицируют свои операции по аренде, приводя примеры того, как стандарт повлияет на их учет.В нем также будет подробно описано, как стандарт определяет и различает модификацию нового компонента аренды и исключения из некоторых из наиболее трудных для реализации положений (т. Е. Практических приемов). Наконец, будет уделено внимание тому, как новый стандарт может повлиять на компании, занимающиеся лизингом, и как они могут подготовиться к переходу.

Что такое аренда или ее компонент?

Этот первый шаг любого анализа, проводимого арендатором или арендодателем, состоит в том, чтобы определить, существует ли аренда в рамках нового руководства. В таком случае арендатор и арендодатель должны также проанализировать, есть ли несколько компонентов аренды (т. Е. Более одного договора аренды), которые следует учитывать отдельно, и есть ли компоненты, не связанные с арендой, которые следует учитывать в соответствии с другими соответствующими ОПБУ. Согласно ASC 842-10-15-3 и 842-10-15-4, арендатор должен иметь прямой контроль над активом или иметь возможность определять способ и характер его использования. Стандарт предоставляет множество примеров того, когда и как достигается контроль над базовым активом.Например, контроль зависит от того, имеет ли арендодатель «существенные права на замену» и получает ли он значительную часть выгод от своей способности заменять альтернативные активы. Более того, арендатор должен получать большую часть выгод от использования актива в течение срока аренды.

В таком случае арендатор и арендодатель должны также проанализировать, есть ли несколько компонентов аренды (т. Е. Более одного договора аренды), которые следует учитывать отдельно, и есть ли компоненты, не связанные с арендой, которые следует учитывать в соответствии с другими соответствующими ОПБУ. Согласно ASC 842-10-15-3 и 842-10-15-4, арендатор должен иметь прямой контроль над активом или иметь возможность определять способ и характер его использования. Стандарт предоставляет множество примеров того, когда и как достигается контроль над базовым активом.Например, контроль зависит от того, имеет ли арендодатель «существенные права на замену» и получает ли он значительную часть выгод от своей способности заменять альтернативные активы. Более того, арендатор должен получать большую часть выгод от использования актива в течение срока аренды.

После идентификации аренды принимается во внимание, существуют ли компоненты, не являющиеся арендой. Например, сдавая здание в аренду, арендатор может получить доступ к общественной парковке и тренажерному залу. Предполагая, что эти компоненты не соответствуют определению аренды, арендодатель и арендатор распределяют арендные платежи между арендой здания и не связанными с арендой услугами. Такое распределение может оказать существенное влияние на признание актива и обязательства в форме права пользования для арендатора и выручки для арендодателя. Арендодатель, в частности, сталкивается с дополнительной сложностью применения нового руководства по признанию выручки в Разделе 606 к компонентам, не связанным с арендой. Арендатору дается практическое средство, обсуждаемое ниже, чтобы игнорировать влияние компонентов, не связанных с арендой.

Предполагая, что эти компоненты не соответствуют определению аренды, арендодатель и арендатор распределяют арендные платежи между арендой здания и не связанными с арендой услугами. Такое распределение может оказать существенное влияние на признание актива и обязательства в форме права пользования для арендатора и выручки для арендодателя. Арендодатель, в частности, сталкивается с дополнительной сложностью применения нового руководства по признанию выручки в Разделе 606 к компонентам, не связанным с арендой. Арендатору дается практическое средство, обсуждаемое ниже, чтобы игнорировать влияние компонентов, не связанных с арендой.

Хотя это и не входит в сферу применения данной статьи, как арендатор, так и арендодатель должны учитывать расчет распределения между арендой и компонентами, не являющимися арендой, или между несколькими компонентами аренды в рамках одного соглашения. Кроме того, после определения компонентов аренды и других компонентов они должны оценить срок аренды и сумму арендных платежей, чтобы должным образом признать и оценить аренду. Еще одна сложность — определение первоначальных прямых затрат; то есть те затраты, которые не были бы понесены, если бы стороны не заключили договор аренды.Примером первоначальных прямых затрат могут быть брокерские гонорары, понесенные при заключении договора аренды.

Еще одна сложность — определение первоначальных прямых затрат; то есть те затраты, которые не были бы понесены, если бы стороны не заключили договор аренды.Примером первоначальных прямых затрат могут быть брокерские гонорары, понесенные при заключении договора аренды.

Модель арендатора

Несмотря на то, что новый стандарт сохраняет существующую модель двух типов аренды, «операционной» и «финансовой», бремя признания и оценки арендатора увеличивается. Согласно старому руководству операционная аренда не отражалась в балансе; поэтому многие компании не оценивали аренду, включенную в договоры об оказании услуг, или другие краткосрочные договоры аренды, которые, как известно, были операционной арендой.Например, организация может внести предоплату за почтовые услуги в рамках 18-месячной договоренности и получить использование счетчика почтовых услуг в каждом из своих мест «бесплатно». Предприятие могло ранее исключить использование счетчика бесплатных почтовых услуг из своего анализа аренды, потому что существует ограниченный риск того, что счетчик почтовых услуг будет учитываться как капитальная аренда, или отсутствует. Согласно новому руководству, операционная аренда должна оцениваться как обязательство в бухгалтерском балансе, и, таким образом, совокупный эффект бесплатных счетчиков почтовых услуг, если он соответствует определению аренды, может быть существенным для финансовой отчетности и потребовать идентификации, признания. , и оценка нового обязательства.

Согласно новому руководству, операционная аренда должна оцениваться как обязательство в бухгалтерском балансе, и, таким образом, совокупный эффект бесплатных счетчиков почтовых услуг, если он соответствует определению аренды, может быть существенным для финансовой отчетности и потребовать идентификации, признания. , и оценка нового обязательства.

Арендатор сначала идентифицирует свои договоры аренды, как описано выше, а затем определяет, следует ли классифицировать аренду на основе пяти критериев классификации аренды на операционную или финансовую. Эти критерии аналогичны четырем критериям в старом руководстве, но требуют более тщательного суждения, поскольку они не включают явных ярких линий. Аренда, отвечающая любому из следующих пяти критериев, классифицируется как финансовая:

- Право собственности передается в конце срока аренды.

- Имеется опцион на выгодную покупку (т. Е. Вариант, который с достаточной степенью уверенности будет исполнен) для арендованного актива.

- Срок аренды, который не начинается ближе к концу срока экономической службы арендованного актива, в основном относится к оставшемуся экономическому сроку службы арендованного актива.

- Приведенная стоимость арендных платежей и гарантий остаточной стоимости равна практически всей справедливой стоимости арендованного актива или превышает ее.

- Арендованный актив не имеет альтернативы использованию арендодателем в конце срока из-за его специализированного характера.

Арендаторам необходимо будет занять позицию в отношении того, что составляет «основную часть» оставшегося экономического срока службы арендованного актива и «практически всю» справедливую стоимость арендованного актива.

Критически важно, чтобы арендаторам необходимо было занять позицию в отношении того, что составляет «большую часть» оставшегося экономического срока службы арендованного актива и «практически всю» справедливую стоимость арендованного актива, которая может соответствовать или не соответствовать Пороговые значения 75% и 90%, соответственно, указаны в соответствии с предыдущими ОПБУ.

После классификации каждого договора аренды арендатор должен их оценить. Оценка операционной аренды является наиболее значительным отличием от предыдущих ОПБУ; арендатор должен будет отражать в балансе все договоры операционной аренды на срок 12 месяцев и более. Эти договоры операционной аренды, которые представляются отдельно от договоров финансовой аренды, должны предусматривать оценку активов в форме права пользования и соответствующих обязательств по аренде. На фактическую дату начала аренды арендатор будет оценивать как активы, так и обязательства по приведенной стоимости будущих арендных платежей, используя либо подразумеваемую процентную ставку арендодателя (которая приравнивает приведенную стоимость полученных платежей к справедливой стоимости арендного актива). или, если не поддается определению, по ставке привлечения дополнительных заемных средств арендатором (ставка, по которой арендатор может взять кредит на аналогичную сумму у своего кредитного учреждения).

Увеличение нагрузки на арендатора не заканчивается, поскольку учет и поддержание в рабочем состоянии активов и обязательств, возникающих в результате каждой аренды, требуется каждый период. Текущий учет финансовой аренды будет практически таким же, как существующий учет финансовой аренды; однако учет операционной аренды будет отличаться из-за признанных в настоящее время активов и обязательств. Сумма арендных платежей по операционной аренде будет амортизироваться линейным методом, при этом каждый платеж будет отнесен на расходы по аренде и соответствующие кредиты 1) на обязательство по аренде на увеличенные проценты и 2) на актив в форме права пользования. за разницу.При условии отсутствия изменений в существующем договоре, эффект от такого учета будет заключаться в амортизации актива в форме права пользования с использованием метода эффективной процентной ставки, который применяет постоянную процентную ставку к неамортизированному обязательству. Хотя это прямо не указано, эффект от умножения процентной ставки, используемой при расчете приведенной стоимости, на сумму обязательства по аренде и вычитания ее из общих расходов по аренде, заключается в применении постоянной ставки к активу в форме права пользования; в конце срока аренды актив в форме права пользования будет полностью списан.

Текущий учет финансовой аренды будет практически таким же, как существующий учет финансовой аренды; однако учет операционной аренды будет отличаться из-за признанных в настоящее время активов и обязательств. Сумма арендных платежей по операционной аренде будет амортизироваться линейным методом, при этом каждый платеж будет отнесен на расходы по аренде и соответствующие кредиты 1) на обязательство по аренде на увеличенные проценты и 2) на актив в форме права пользования. за разницу.При условии отсутствия изменений в существующем договоре, эффект от такого учета будет заключаться в амортизации актива в форме права пользования с использованием метода эффективной процентной ставки, который применяет постоянную процентную ставку к неамортизированному обязательству. Хотя это прямо не указано, эффект от умножения процентной ставки, используемой при расчете приведенной стоимости, на сумму обязательства по аренде и вычитания ее из общих расходов по аренде, заключается в применении постоянной ставки к активу в форме права пользования; в конце срока аренды актив в форме права пользования будет полностью списан.

Примеры учета операционной аренды арендатором

В этом примере арендатор учитывает простую операционную аренду здания с 10 равными ежегодными арендными платежами. Предположим следующее:

- Арендатор A подписывает договор с арендодателем B об аренде здания 1 января 1 года

- Срок аренды (без возможности продления) составляет 10 лет

- Годовая аренда платеж, подлежащий выплате 31 декабря, составляет 162 745 долларов США

- Ставка привлечения дополнительных заемных средств арендатора составляет 10%

- Приведенная стоимость арендных платежей составляет 1 миллион долларов США

- Первоначальные прямые затраты составляют 0 долларов США

- Оставшийся экономический срок службы актива составляет 20 лет

- Предполагаемая справедливая стоимость здания составляет 2 миллиона долларов

- Базовый актив возвращается арендодателю в конце срока аренды.

Разумно сделать вывод, что арендатор будет учитывать договор аренды как операционную аренду. Срок аренды составляет только половину расчетного срока службы базового актива, приведенная стоимость арендных платежей составляет только 50% справедливой стоимости базового актива, и актив возвращается арендодателю в конце срока аренды. срок аренды. Следовательно, арендатор будет делать записи в журнале за год 1 и год 2, показанные в Приложении 1 .

Срок аренды составляет только половину расчетного срока службы базового актива, приведенная стоимость арендных платежей составляет только 50% справедливой стоимости базового актива, и актив возвращается арендодателю в конце срока аренды. срок аренды. Следовательно, арендатор будет делать записи в журнале за год 1 и год 2, показанные в Приложении 1 .

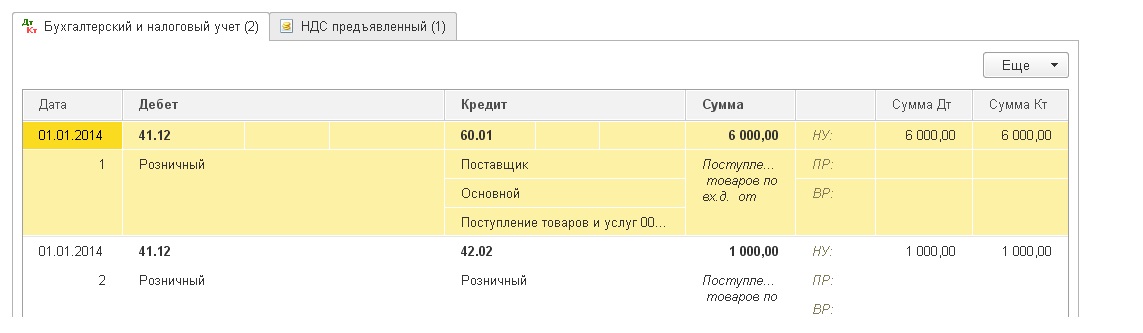

ПРИЛОЖЕНИЕ 1

Иллюстративные записи в журнале для простой операционной аренды — арендатор

Влияние приведенных выше записей заключается в амортизации как актива в форме права пользования, так и соответствующего обязательства по аренде с использованием метода эффективной процентной ставки.В конце двухлетнего периода актив в форме права пользования был амортизирован до 868 236 долларов, а обязательство по аренде было амортизировано на ту же сумму.

В приведенном выше примере операционная аренда не включала в себя какие-либо из наиболее общих характеристик, которые могут возникнуть при аренде недвижимости, и, таким образом, расходы по аренде и операционные денежные потоки признавались каждый год в течение 10-летнего срока, а право- Актив от использования и обязательство по аренде, хотя и не были взаимозачитаны в балансе, были равны. Такая простая аренда может осложняться такими факторами, как первоначальные прямые затраты, стимулы по аренде и повышение ставок арендных платежей. Если бы существовали первоначальные прямые затраты, арендатор включил бы их в стоимость аренды, и, таким образом, они амортизировались бы линейным методом. Аналогичным образом льготы по аренде и переменные арендные платежи также амортизируются линейным методом. Влияние первоначальных прямых затрат или переменных арендных платежей будет заключаться в том, что расходы по аренде больше не будут такими же, как операционные денежные потоки, связанные с арендой, а актив в форме права пользования и обязательство по аренде больше не будут равны конец каждого периода.Для иллюстрации предположим те же факты, что и выше, за исключением того, что годовой арендный платеж, подлежащий выплате на 31 декабря, составляет 150 000 долларов для 1–5 лет и 183 272 долларов для 6–10 лет.

Такая простая аренда может осложняться такими факторами, как первоначальные прямые затраты, стимулы по аренде и повышение ставок арендных платежей. Если бы существовали первоначальные прямые затраты, арендатор включил бы их в стоимость аренды, и, таким образом, они амортизировались бы линейным методом. Аналогичным образом льготы по аренде и переменные арендные платежи также амортизируются линейным методом. Влияние первоначальных прямых затрат или переменных арендных платежей будет заключаться в том, что расходы по аренде больше не будут такими же, как операционные денежные потоки, связанные с арендой, а актив в форме права пользования и обязательство по аренде больше не будут равны конец каждого периода.Для иллюстрации предположим те же факты, что и выше, за исключением того, что годовой арендный платеж, подлежащий выплате на 31 декабря, составляет 150 000 долларов для 1–5 лет и 183 272 долларов для 6–10 лет.